Una investigación periodística realizada por Casimiro García-Abadillo desvelaba que Villalonga adquirió, el 2 de enero de 1998, 264.224 opciones sobre acciones de Telefónica gracias a un crédito de Argentaria Bolsa por valor de 200 millones. La información destacaba que la compra se realizó mientras el presidente de Telefónica negociaba con la compañía estadounidense MCI WorldCom la creación de un gigante de las telecomunicaciones a nivel mundial. Tanto Villalonga como su socio en la operación, Alberto Cortina Alcocer, por entonces consejero independiente de Telefónica, fijaron en el contrato con Argentaria la obligación del banco de abonar, el 30 de junio de ese año, las acciones a un precio de 4.620 pesetas. Lógicamente, Villalonga jugaba con ventaja porque sabía que, al anunciar públicamente la operación con la compañía norteamericana MCI WorldCom, los títulos de Telefónica se iban a disparar, obteniendo así pingües plusvalías. El diario El Mundo denunció el abuso de información privilegiada en la operación, lo que levantó un revuelo político y mediático que acabó, mes y medio después, con la dimisión de Villalonga y la llegada de César Alierta a la presidencia de Telefónica. El escándalo pasó también factura a la imagen del entonces presidente del Gobierno, José María Aznar, ya que Villalonga accedió al puesto a propuesta suya tras la llegada del PP al poder en 1996. La información publicada por El Mundo también abrió el debate sobre la necesidad de que tanto los organismos competentes Comisión Nacional del Mercado de Valores (CNMV) como las Administraciones Públicas reforzaran los controles sobre este tipo de prácticas y desarrollaran los instrumentos normativos para ello. Máxime en un momento como aquél, en pleno boom de la burbuja tecnológica, caldo de cultivo perfecto para el enriquecimiento rápido de los grandes ejecutivos que protagonizaban espectaculares salidas a Bolsa a precios desorbitados (véase el caso de Terra, la filial de internet de Telefónica).

El 26 de febrero se publicaba en la prensa la siguiente noticia, “Pallete propone un bonus de 200 millones en acciones para la cúpula de Telefónica” http://bit.ly/2ZU1uRV Según recoge el diario, José María Álvarez-Pallete, presidente ejecutivo de Telefónica, quiere incentivar a su cúpula directiva a conseguir los objetivos financieros del plan estratégico con el que quiere transformar la operadora de telecomunicaciones. Para ello, el ejecutivo va a proponer a la próxima junta general de accionistas un plan de 'stock options' por el que repartirá hasta 200 millones de euros si el grupo alcanza determinados parámetros durante los próximos cinco años. Un acicate para motivar a unos directivos que han perdido gran parte de los últimos bonus, valorados en más de 650 millones de euros. Según documentación oficial, Telefónica va a someter a la aprobación de la próxima junta general la aplicación de un plan de incentivos 2021-2026 dirigido a los directivos de la compañía, incluidos los dos consejeros ejecutivos, el propio Pallete y el consejero delegado, Ángel Vilá. Este programa, del que se beneficiarán unos 1.000 ejecutivos, se dividirá en tres ciclos de tres años: 2021-2024, 2022-2025 y 2023-2026. Aunque la compañía no ha detallado cuántas acciones se repartirá cada directivo, el importe del plan de incentivos rondará los 250 millones de euros. Los tres elementos que condicionarán la recepción de este premio serán la rentabilidad total para el accionista, que ponderará un 50%, la generación de la caja (un 40%) y la reducción de las emisiones contaminantes (10%).

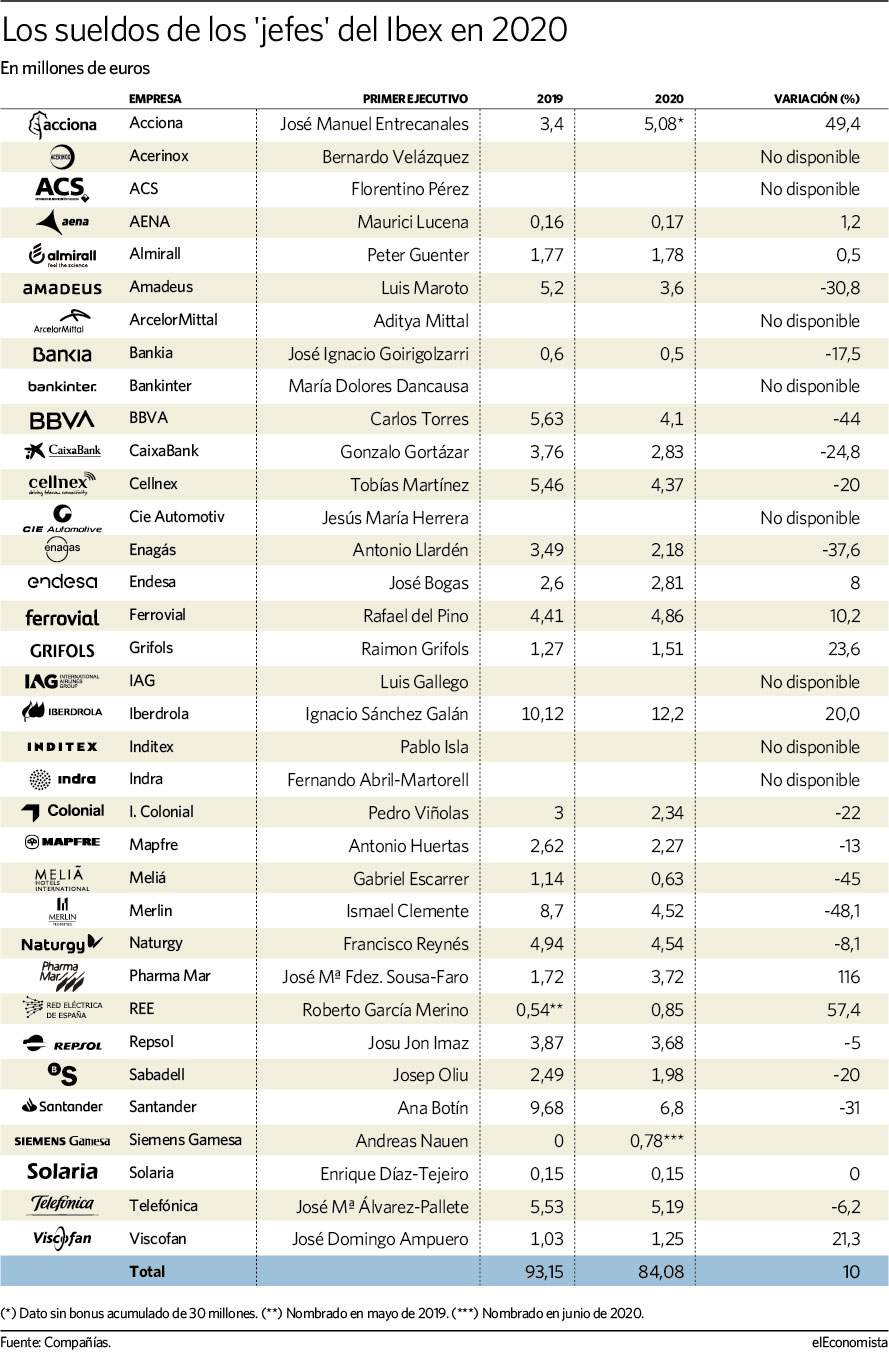

Conviene recordar, que Telefónica comenzó cotizando el año 2020 a 6,23 euros y termino el año cotizando a 3,25 euros, la depreciación de la acción fue del (-47,83%). Las retribuciones que percibieron los miembros del consejo de administración por su desempeño en dicho año fueron las siguientes:

Un año antes la situación fue la siguiente, comenzó cotizando a 7,34 euros por acción terminando dicho año cerrando a 6,23 euros por acción, la pérdida de valor de las acciones fue de (-15,12%). Con dicho desempeño al frente de la compañía, las retribuciones del consejo de administración fueron las siguientes;

En estos dos años 2019-2020, el valor de la acción se ha devaluado un 62,95%, sin embargo, las retribuciones del presidente y consejero delegado de la operadora se han reducido un (-6,24%) y (-5,78%) respectivamente. Parece pues, que no existe mucha proporcionalidad entre lo que han perdido los dueños de la compañía (los accionistas) y los dos principales gestores que están al frente de la operadora.

Hoy mismo, un diario publica que las mayores cotizadas han cargado proporcionalmente el ajuste del Covid-19 en las retribuciones de su plantilla más que en las remuneraciones del consejo y la alta dirección. El ajuste de la pandemia se ha sentido con mayor fuerza en los bolsillos de las plantillas que en los de las cúpulas de las grandes compañías del Ibex 35, que durante el pasado ejercicio recortaron de media un 12% los gastos de personal, en los que se incluyen tanto los sueldos como las cotizaciones de los trabajadores, frente al 5,3% en que se recortó la remuneración de los consejeros y de los miembros de la alta dirección. Según los informes anuales que acaban de presentar todas las compañías del selectivo (con la única excepción de Inditex por su diferente cierre de ejercicio), los emolumentos repartidos entre los miembros de los máximos órganos de administración de estas compañías sumaron 298,48 millones de euros, un 5,3% menos de los 315,29 millones percibidos el ejercicio anterior. Dentro de la remuneración del consejo se incluye el sueldo de los ejecutivos que también forman parte de este órgano, como los presidentes y los consejeros delegados. El resto de los miembros de la primera fila directiva detallan sus prebendas en el apartado específico destinado a la alta dirección y estas sumaron 348,46 millones en total, cifra un 4,8% inferior a la publicada el año anterior, cuando alcanzaron los 366,36 millones. Estos ajustes son muy inferiores al 12% en que se han recortado los gastos de personal, línea de la cuenta de resultados donde vienen recogidos los sueldos y salarios que percibe la totalidad de la plantilla. Todas las compañías del selectivo juntas han abonado a sus trabajadores 59.181,72 millones de euros, frente a los 67.211,53 millones del ejercicio anterior. En Telefónica se ha aplicado un ajuste del 34,5% al gasto de personal y del 40,5% a la retribución de la alta dirección, pero solo del 4,2% al consejo. http://bit.ly/304Z4zH

Una cuestión importante que se debe observar detenidamente es el papel de los accionistas dominicales, La Caixa y el BBVA. Su situación en la operadora es difícil de entender si observamos la minusvalía latente que presentan en su participación y, sin embargo, públicamente no han manifestado ninguna objeción a dicha situación http://bit.ly/2O9u132 , http://bit.ly/3kwgte3, http://bit.ly/322jHNt El día 27 de febrero se publicaba en un diario la siguiente noticia, “BBVA diluye su inversión en Telefónica en más de dos puntos hasta el 4,8%” http://bit.ly/2ZZPApm En la misma nos informa de algo que hasta el momento era una incógnita, el porcentaje de participación que tiene dicha entidad financiera en la operadora. La misma ha pasado “desde el 6,96% que declaraba desde hace década y media hasta el 4,84% que la entidad ha comunicado al supervisor este viernes”. La dilución es más que significativa porque BBVA no había recortado su inversión en Telefónica desde hace años. Así figura en los registros de la Comisión Nacional del Mercado de Valores (CNMV), que se remontan al año 2006. No obstante, este recorte no es fruto de ninguna venta de títulos, sino del efecto dilutivo de los “scrip dividend” por los que la 'teleco' viene optando en los últimos ejercicios. La entidad cobra dicho dividendo en efectivo en lugar de aceptar el papel que se le ofrece como pago por las acciones que tiene, con lo que el porcentaje no deja de descender en el capital. Tanto La Caixa como el BBVA han perdido la condición de dominical (accionista que tiene un 5% del capital de la sociedad). Según la noticia, “según fuentes próximas a la entidad financiera, esta habría elegido el cobro en efectivo en lugar de asumir nuevas acciones de la compañía. Así, la merma relativa de peso se habría ido produciendo con cada uno de los últimos dividendos de la presidida por José María Álvarez-Pallete pero no se habría notificado hasta ahora, que se ha descendido del umbral del 5% del capital. En total, dicha entidad tiene 267,44 millones de acciones de la compañía que alcanzan una valoración conjunta de 944 millones de euros en función de los 3,53 euros por título a los que la cotizada ha cerrado este mes de febrero. “Por su parte, BBVA señalaba en su informe anual del ejercicio 2020 que sus inversiones en bolsa le habían provocado un 'agujero' de 1.300 millones de euros. Sin dar cifras concretas, se apuntaba que esta merma en su balance se atribuía, "principalmente, a la cotización de Telefónica". A lo largo del año pasado, la 'teleco' se dejó un 44% de su capitalización bursátil”. Tras la dilución notificada este viernes, BBVA pasa a ocupar la tercera posición entre los accionistas relevantes de Telefónica desde la primera. Por delante del banco se colocan BlackRock (4,983%) y CaixaBank, que con fecha del 14 de julio del año pasado actualizó su posición también por debajo del 5% a un peso del 4,879% después de haber realizado varias operaciones con acciones y opciones.

Resultados financieros, Fuente Telefónica

Uno de los factores que son la guía de los beneficios y retribuciones del equipo directivo son los resultados financieros. Concretamente en el año 2020 en la presentación de resultados, los beneficios se incrementaron en un 38,5% según la memoria presentada. Hay que recordar que los resultados del año 2019 se vieron seriamente impactados por cargos extraordinarios. La operadora puso en marcha en el último trimestre un plan de bajas incentivadas en España que afectó a los resultados de grupo. De esta forma, los extraordinarios recogidos en las cuentas ascendieron a 2.432 millones de euros en 2019. De esta cifra, el grueso recayó en las provisiones por los gastos de reestructuración, que ascendieron a 1.614 millones de euros. El resto del impacto en las cuentas vino de los ajustes en México, la reversión de activos por impuestos diferidos en esta filial ascendió a 454 millones de euros que se sumaron a los impactos de la transformación del modelo operacional por un total de 275 millones de euros. El deterioro del fondo de comercio en Argentina supuso un coste de 206 millones de euros y plusvalías. En dicho año Telefónica registró un beneficio neto atribuido de 1.142 millones de, esto significó una caída del 65,7% respecto a los 3.331 millones que ganó en 2018 https://bit.ly/3dUkCaz A dicha situación hay que añadir que los resultados del Grupo Telefónica de enero-diciembre 2019 se encuentran también afectados por la salida del perímetro de consolidación de T. Panamá (1 de septiembre), T. Nicaragua (1 de mayo), T. Guatemala (1 de enero) y Antares (1 de febrero), así como por la venta de 10 Centros de Datos. En este sentido, las plusvalías registradas por la venta de estos activos ascienden a 676M€ en enero-diciembre (OIBDA), al mismo tiempo, su salida del perímetro resta 0,8p.p. de la variación interanual reportada de ingresos y 0,9p.p. del OIBDA (-1,1p.p. y -1,9p.p. respectivamente en el cuarto trimestre). https://bit.ly/2NOYfbZ

La definición de creación de valor está completamente alejada de la realidad con lo que sucede en multitud de compañías. En noviembre de 2009, un año después de que estallara la gran crisis financiera, el jefe de Goldman Sachs defendía los elevados sueldos que cobraban los directivos porque “eran los trabajadores más productivos del mundo”. El capitalismo actual funciona así, si uno gana mucho dinero es porque crea mucho valor. Sin embargo, la economista Mariana Mazzucato se ha propuesto desmontar este mito económico. “Se han hecho muchas cosas estúpidas en nombre de la creación de valor cuando en realidad lo que estaba ocurriendo es que esas compañías estaban acaparando beneficios que no les correspondían”. La cuestión es ¿quién determina el nivel a partir del cual las ganancias no están justificadas? La economista no tiene respuesta, pero propone empezar por repensar qué entendemos por valor. “Creo que la función de los académicos debería ser descubrir esas ideas que damos por sentadas, hacerlas mucho más claras y plantear opciones audaces. La teoría del valor es importante porque influye en cómo medimos las cosas. Por ejemplo, cuidar a los niños no tiene precio, entonces no tiene valor y no se cuenta en el PIB”. Mazzucato, es autora de un sugerente y esclarecedor libro sobre el papel del Estado y las instituciones públicas en la creación de valor y el desarrollo económico en las economías occidentales. El libro “El Estado emprendedor”, sirve a Mazzucato para poner su atención en la distorsión que ha supuesto la imposición de una narrativa acerca de la creación de valor, así como en los criterios seguidos para su cuantificación e inclusión en las cuentas nacionales como parámetros representativos de los niveles de renta y bienestar de nuestras sociedades. Esta catedrática de economía considera que se necesita una narrativa alternativa acerca de quién creó la riqueza, en primer lugar, y quién la extrajo, generalmente en su beneficio, posteriormente. Un proceso: la captura o extracción de rentas que bien podría describirse así: los tomadores se imponen a los hacedores y el capitalismo "depredador" al capitalismo "productivo", gracias a lo cual el 1% ha accedido al poder por encima del 99% restante. Mazzucato se ve en la necesidad de explicitar qué entiende por los conceptos de creación y extracción de valor. Por "creación de valor" se refiere al modo en el que las diferentes clases de recursos (humanos, físicos e intangibles) interactúan con el fin de producir nuevos bienes y servicios. Por el contrario, "extracción de valor" supondría que las actividades se centrarían únicamente en mover recursos y productos ya existentes y en ganar de manera desproporcionada con su comercio posterior http://bit.ly/3bHj80E Parece pues, que lo que sucede en multitud de compañías del IBEX-35 guarda relación con lo que afirma Mazzucato con la definición de extracción de valor, el valor se deriva mayoritariamente en beneficio de las personas que dirigen las mismas, no de sus dueños (accionistas) ni de la sociedad a la que prestan sus servicios y extraen dichas ganancias.

Para terminar el post, hay que decir que a un mes de que se empiecen a desplegar los proyectos de digitalización en nuestro país, con los 28.000 millones de euros que dispone el fondo Next Generation EU, España ni puede ni debe tener a los actores que van a ser esenciales en dicha cuestión, inmersos en acciones o hechos que revelan su alejamiento del momento actual en el que vive la sociedad española… Esperemos que el mes de marzo sirva para clarificar dicha cuestión.

Ya lo dijo Cicerón: “La verdad se corrompe tanto con la mentira como con el silencio”.