El águila, es el ave que posee la mayor longevidad de su especie. Llega a vivir 70 años. Pero para llegar a esa edad, a los 40 años de vida tiene que tomar una seria decisión. A los 40 años, sus uñas curvas y flexibles, no consiguen agarrar a las presas de las que se alimenta. Su pico alargado y puntiagudo, también se curva apuntando contra el pecho. Sus alas, están envejecidas y pesadas y sus plumas gruesas. ¡Volar es ahora muy difícil! Entonces el águila, tiene sólo dos alternativas: morir o.… Enfrentar un doloroso proceso de renovación que durará 150 días.

Ese proceso consiste en volar hacia lo alto de una montaña y refugiarse en un nido, próximo a una pared donde no necesite volar. Entonces, apenas encuentra ese lugar, el águila comienza a golpear con su pico la pared, hasta conseguir arrancárselo. Apenas lo arranca, debe esperar a que nazca el nuevo pico con el cual después, va a arrancar sus viejas uñas. Cuando las nuevas uñas comienzan a nacer, prosigue arrancando sus viejas plumas. Y después de cinco meses, sale victoriosa para su famoso vuelo de renovación, y entonces dispone... de 30 años más.

Hace unos días se publicaba un informe financiero de la casa de análisis Barclays, donde situaba a Telefónica como un caso de riesgo para Caixabank y BBVA al ser accionistas de la compañía. En concreto, en el informe se analizaba la situación de negocio de Banco Sabadell, BBVA y Caixabank, en el mismo, se evaluaban las posiciones de las tres entidades financieras ante el actual contexto económico. En este informe se señalaban una serie de riesgos para que los inversores estuviesen en alerta. En el mismo, en él debe de los riesgos estaba Telefónica junto a la exposición dentro del Frob, la casa de análisis estima que el deterioro en el valor de Telefónica es un problema para Caixabank. De igual forma, para BBVA señalaban su exposición a Telefónica como un problema junto a la situación de su filial mexicana. Ambos bancos tienen una participación del 4,8% dentro de la operadora.

Esta situación refleja un golpe más para Telefónica, que mantiene abiertos diversos frentes que no se terminan de cerrar. Algunos, con capacidad de acción por sí misma y otros en los que tiene el futuro en manos de otros, como es el caso de la contribución justa que buscan las telecos de las plataformas digitales (Unión Europea). Ante este señalamiento, Telefónica debería cerrar cuando antes algunos frentes, otros han sido señalados por Barclays recientemente en un informe sobre el propio operador https://tinyurl.com/4ecybkwj, como las dudas de la “estabilización” del negocio en España debido a que las tendencias de volumen son frágiles y la competencia es intensa, especialmente entre los clientes de gama baja, además los analistas no tienen claro que la fusión entre Orange y MásMóvil se vaya a probar sin condiciones estrictas, por lo que no creen que esta ligera estabilidad que mostraron los últimos resultados vaya a ser duradera. En cuanto a las cuestiones corporativas, las filiales Telefónica Tech y Telefónica Infra siguen sin tener un futuro claro, sobre todo, en lo que respecta a la entrada de socios o potenciales salidas a Bolsa. Algo que ofrece incertidumbre, y más en un momento donde la financiación supone un problema para todos. Además, resulta contradictorio porque ambas filiales están teniendo un gran rendimiento. Una situación que debería haber despertado el apetito del mercado pero que, de momento, no parece transmitir esa sensación. Otro frente que está abierto es el plan estratégico de la compañía, que sigue sin ser dado a conocer tras el anuncio de un nuevo plan. Hace unos meses el presidente de la compañía, señalaba que habría ciertas actualizaciones, pero de momento dicho documento sigue sin aparecer. Ante este escenario, Barclays reflejaba las dudas que generaron sus cifras entre los inversores se sumaron las preocupaciones por el techo de la deuda en los Estados Unidos, lo que también cortó la remontada del Ibex-35 y dejó a Telefónica terminando el mes sin poder recuperar su gran barrera psicológica de los cuatro euros.

Además de la remuneración al accionista o la evolución de las inversiones, la deuda de Telefónica sigue concentrando la atención entre la banca de inversión. Así, desde Barclays recortan el precio objetivo de Telefónica desde 4,3€ hasta los 4€ justos, lo que deja a Telefónica con un margen alcista de apenas el 1,5%. Y es que, el motivo de este recorte del 7% en el precio objetivo de Telefónica hay que buscarlo en Alemania. En concreto, el Gobierno germano prepara para 2024 una gran subasta de espectro en tres bandas, que supondrá para las operadoras un desembolso de 6.600 M€. En el caso de Telefónica Deutschland, los analistas de Barclays esperan un coste por esta subasta de espectro de 2.200 M€ en 2024, frente a su previsión inicial de 1.000 M€. De esta forma, aun cuando las previsiones de ingresos y Ebitda permanecen inalteradas, los analistas de Barclays incrementaron su proyección de deuda para Telefónica, “debido a unos costes de espectro mayores de lo esperado”. De esta forma, la deuda neta incluyendo los arrendamientos de Telefónica escalará en 2024 hasta los 44.254 M€, el 5,1% más de lo que Barclays calculaba previamente. Esto para hacerse una idea de lo que supone dicha deuda es, 2,11 veces lo que vale en bolsa hoy. https://tinyurl.com/2p9drr2d

Cotización de Telefónica

Los resultados del primer trimestre de este años dejaron un serio halo de incertidumbre para los analistas, el cual focalizaron sobre el propio modelo de negocio a largo plazo, cuyos efectos se plasman en un triple dilema: rebaja de la deuda, incremento de las inversiones y sostenibilidad del dividendo. En un entorno de mayor desaceleración económica y mayor coste de la deuda, la generación orgánica de flujo de caja libre descendió el 11,6%. Sobre los títulos de Telefónica sigue pesando la caída del cash flow libre, cuestión esta que no esperaban los analistas de los mercados financieros. Esta situación dificulta seriamente el triple objetivo de; reducción de deuda, inversión en innovación y fuentes de crecimiento futuro y remuneración al accionista. El descenso de flujo de caja es consecuencia de unos menores márgenes comerciales por los servicios que se prestan y de una ausencia de nuevos servicios que compensen la caída. Si a esta situación sumamos lo que se ha visto en todas las divisiones es una caída significativa de los márgenes producida, tanto por los costes salariales como los costes de aprovisionamientos, esto ha impactado poniendo de manifiesto que el aumento de costes no ha podido ser absorbido por la subida de precios de los servicios generando un menor margen. Un ejemplo de esto ultimo lo vemos en la división española, el margen ebitda en España estaba en el 40% y ahora está en el 36,1%.

Ante esta situación una cuestión que chirria es el pago del dividendo que se esta efectuando, actualmente esta efectuando el mayor 'payout' de las grandes operadoras del sector, el mismo alcanza un 90% del beneficio. Allá por el año 2011 la compañía todavía repartía un dividendo de casi 1,6 euros por acción, casi seis veces más que los 0,3 euros que recoge ahora su política de dividendo. Sin embargo, en dicho ejercicio su beneficio por acción fue de 1,58 euros mientras que el estimado para 2023 no pasa de los 0,34 euros. O sea que la compañía ha ido perdiendo fuerza de forma significativa en su modelo de negocio, bien sea por enajenaciones o venta de activos o enajenaciones a las que hay que pagar su correspondiente rentabilidad a los nuevos inversores, también por negocios maduros que han ido agotado sin tener nuevos modelos de negocio y servicios que den el relevo a los maduros.

La relación entre lo ganado y lo pagado (el payout) siempre ha tenido vaivenes. Para este año se espera que alcance el 90%, pero incluso algunos años Telefónica ha tenido que utilizar más que el beneficio total para remunerar a sus accionistas, cuestión esta que con el actual endeudamiento hace inviable la operativa de la compañía ante cuestiones como son el uso intensivo de capital con el que sostener la innovación y la inversión en infraestructuras que requiere dicho sector de las telecomunicaciones. En los últimos años, desde que rebajó el pago a los 0,4 euros en 2017, lo tenía controlado entre el 50 y el 77%, ofreciendo a los tenedores rentabilidades de entre el 5 y el 6,5%. Entonces llegó la pandemia y Telefónica se vio obligada a pasar los 0,4 euros que todavía repartía a formato scrip, algo que no hacía desde 2016, cuando pagó 0,35 euros en noviembre mediante dicha modalidad. Hay que recordar Telefónica decidió recortar los dividendos para 2016 y 2017 con el objetivo de reducir su endeudamiento por vía orgánica, de forma que en 2016 se pagarían 0,55 euros por acción y en 2017 se abonarán 0,40 euros, frente a los 0,75 euros previstos. https://tinyurl.com/mr2dbnty

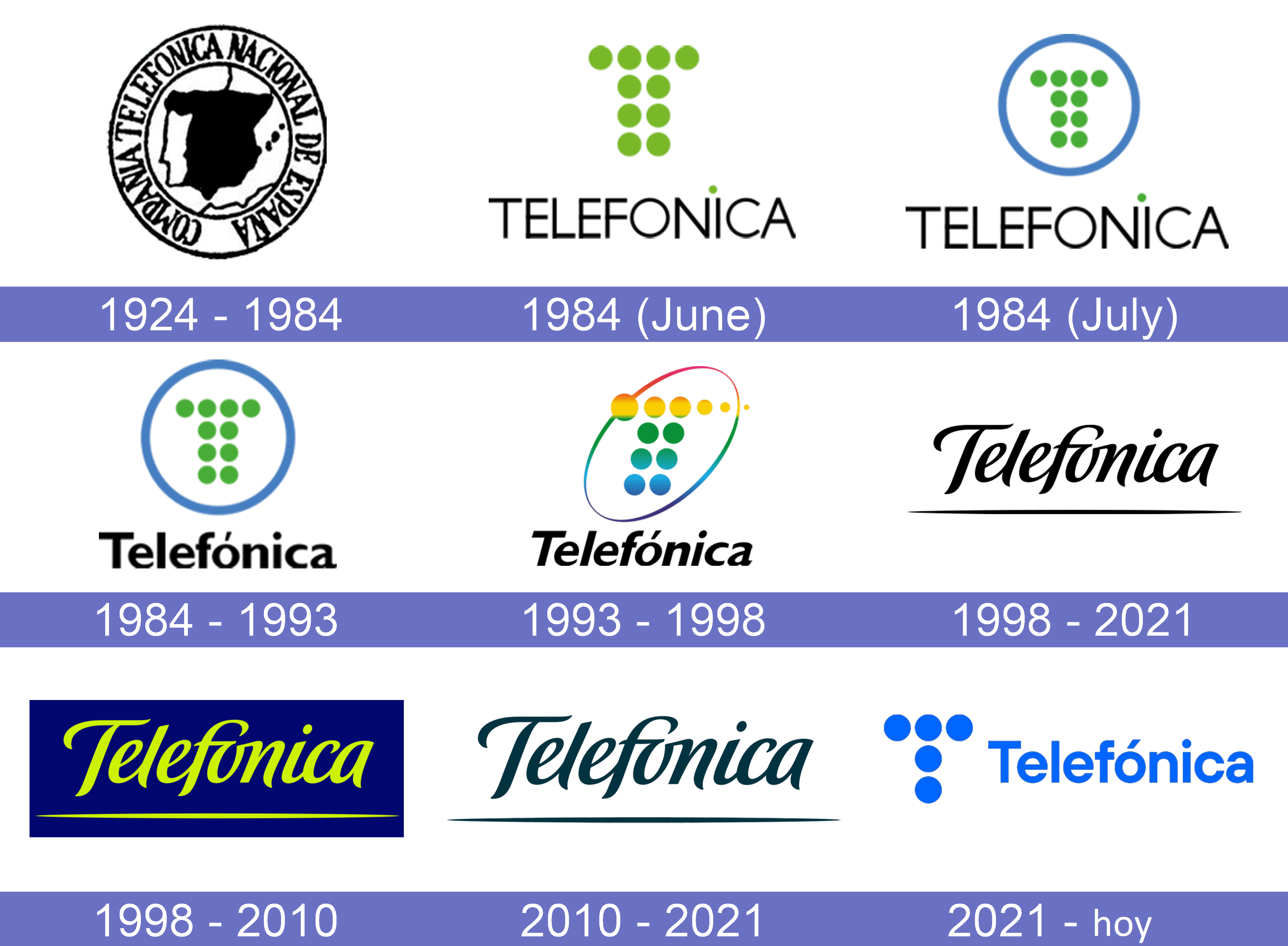

Evolución de la marca desde su constitución en 1924

El dividendo se ha convertido en un dogma de fe para el actual equipo directivo, pensando quizás, que este es el último bastión que les garantiza seguir al frente de la compañía. Sin embargo, lo que nos muestra los datos macro de la compañía y las opiniones de las casas de análisis, es que el pago del dividendo lleva años realizándose ante una necesidad mayor, como es no realizar el mismo ante las magnitudes que presenta en; endeudamiento, mayor inversión en I+D, mayor inversión en infraestructuras, etc. El 13 de junio se publicaba en un diario que Telefónica está asistiendo a las principales reuniones sectoriales con inversores entre los meses de mayo y junio, pero además ha puesto en marcha un importante calendario de encuentros más discretos -y que no trascienden públicamente- con una serie de expertos del sector. El objetivo de las reuniones con analistas e inversores desde el pasado mes de mayo tienen un doble objetivo: el primero es consolidar la posición de la compañía en el revuelto mercado de las telecomunicaciones a nivel europeo, y el segundo es intentar transmitir tranquilidad a los analistas para que Telefónica comience a reflejar su potencial en Bolsa, una de las tareas pendientes en los últimos cuatro años, según vienen reconociendo insistentemente sus propios gestores en cada encuentro con prensa y expertos. Este es un problema que se arrastra, pero que no se resuelve pese a todas la promesas que se lanzan desde el equipo directivo. Piénsese que el actual presidente cuando cogió las riendas de la operadora el 8 de abril del 2016, el precio de la acción estaba a 9,31 euros y hoy está a 3,63 euros (-61%) https://tinyurl.com/2keamk9m

Para terminar el post, quiero decir que Telefónica sigue sin realizar su proceso de renovación en áreas críticas que le permita de salir de su agonía, que tiene su principal reflejo en la cotización de la compañía. Se necesita una renovación de estrategia, negocio y personas al frente de la compañía, que permita salir de una situación que se posterga y produce una agonía interminable cuando está a punto de entrar en su centenario… Al contrario del águila real, la renovación ni ha llegado ni se la espera.

Ya lo dijo Haruki Murakami: “Cuando salgas de esa tormenta, no serás la misma persona que entró en ella. De eso se trata la tormenta”.

No hay comentarios:

Publicar un comentario