La vida sin malos sería aburrida, la figura del enemigo se ha vuelto imprescindible en el devenir del ser humano en todos los ámbitos de la vida, como la política, la empresa, las relaciones humanas, etc. En definitiva, los malos desgraciadamente son necesarios para situar al ser humano ante su destino, ya que, si no, ¿con quién comparar si no nuestra pulcritud moral? En el séptimo arte existe una película que refleja mejor que nunca esta realidad, “El baile de los malditos”. En la misma se manifiesta una visión maniquea de la sociedad. Lo cierto es que deshumanizar al contrario es una condición irremediablemente humana explicada por la antropología. Nuestro cerebro siempre procura simplificar la realidad, y así como creamos conceptos para acordonar y categorizar todo, restamos a nuestros oponentes cualquier virtud que nos haga dudar de su abyección -como demostró el famoso experimento psicológico de Philip Zimbardo-. Es un filme valiente -basado en la novela de Irwin Shaw Young Lions-, pues se atrevió, apenas 13 años después de la Segunda Guerra Mundial, a afirmar que los nazis eran también humanos, y tenían corazón. Hoy suena a perogrullada, pero entonces pocos se atrevían a decirlo. El elenco protagonista hace un trabajo digno de mención. Marlon Brando realiza una de sus interpretaciones más memorables como el teniente Christian Diestl. Su aterciopelada voz contrasta con las atrocidades del régimen que apoya. Brando muestra un personaje repleto de sensibilidad e idealismo. Un ser complejo, como todos, que se debate en una constante lucha moral entre sus principios, sus deseos y la realidad que tiene lugar ante sus ojos. Es la única obra en la que participa junto a Montgomery Clift, en el filme interpreta a Noah Ackerman, un judío inocente que sufrirá una marginación atroz durante su etapa de instrucción en el ejército estadounidense. Ni los buenos son tan buenos, ni los malos tan malos. El tercer mosquetero es Dean Martin. Acomplejado por su propia cobardía, termina alistándose. Soldados cobardes, judíos con un fusil en la mano y nazis con corazón. Todo muy atípico, pero magistral combinación. Así es “El baile de los malditos”, una película bélica sobre las dos guerras más encarnizadas de la historia de la humanidad: la Segunda Guerra Mundial, y la lucha interior entre la realidad y el deseo, lo justo y lo injusto, el bien y el mal. Una proposición incómoda: "Los malos también tienen corazón".

Se acaba

de publicar por parte del regulador, la Comisión Nacional del Mercado y

la Competencia (CNMC), los datos del mercado de las telecomunicaciones en

nuestro país durante el año 2020 https://bit.ly/3cuVINN Los

ingresos de los servicios minoristas en telecomunicaciones cayeron en 2020

cerca de un 6% respecto a 2019, según los datos de la estadística

trimestral publicados en CNMCData. Estos

datos ofrecen una foto fija del sector al finalizar 2020, un año marcado por la

pandemia del Covid-19.

Los ingresos en el último trimestre del año 2020 se cerraron con unos ingresos

minoristas de 6.072 millones de euros, un 4,9% menos respecto a los del mismo

periodo de 2019. El servicio de banda ancha fija creció en tasa

interanual, un 2,4%, mientras que los ingresos del resto de servicios

considerados disminuyeron. Los tres principales operadores de

telecomunicaciones coparon en este trimestre el 73,3% de los ingresos

minoristas del sector, 1,4 puntos porcentuales menos que en el mismo periodo de

2019.

El grupo Masmóvil y Euskaltel aumentaron sus ingresos minoristas en tasa interanual hasta representar el 8,5% y el 2,7% del total, respectivamente, mientras que los tres principales operadores redujeron sus ingresos procedentes de cliente final.

1. Movistar incluye los datos de los negocios fijo, móvil y audiovisual e incluye también los de DTS y TAD. Vodafone incluye los datos de Ono, Orange los de Jazztel y Suma Mobile y Euskaltel los de R y TeleCable. Grupo MASMOVIL incluye los datos de Más Móvil, Yoigo, Pepephone, Xtra Telecom y de los OMV LlamaYA, Lebara, Hits Mobile y Lycamobile. Los datos de los operadores móviles incluyen los de los OMV y los de las marcas comerciales que son de su propiedad.

El

total de accesos instalados de redes de nueva generación (NGA), que permiten

conexiones de muy alta velocidad, continuó creciendo en 2020. Así, el

año cerró con 66,5 millones de accesos, un 5,8% más que hace un año. Los

únicos accesos que crecieron fueron los correspondientes a fibra hasta el hogar

(FTTH), con casi 56 millones de accesos desplegados frente a los 52,2

millones de diciembre de 2019.

Las conexiones NGA activas supusieron 14 millones, un 9,7% más que hace un año.

Las que más crecieron fueron los de fibra hasta el hogar, que sumaron 1,4

millones de accesos nuevos en un año hasta los 11,7 millones.

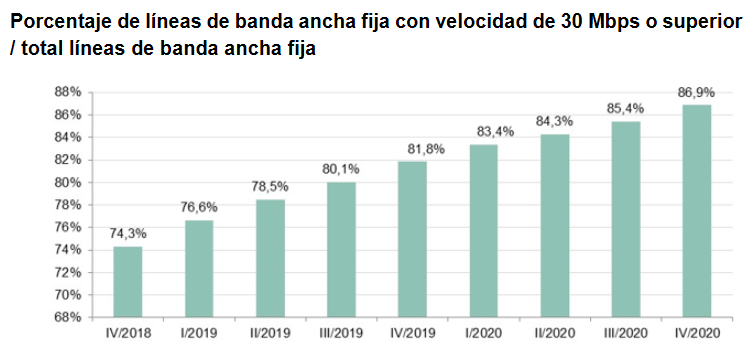

A finales del año pasado, del parque total de 15,9 millones de conexiones de

banda ancha fija casi un 87% tenían una velocidad contratada de 30 Mbps o más.

Y, de estas líneas (con una velocidad superior o igual a 30 Mbps), el

96,6% tenía una velocidad contratada de 100 Mbps o más.

En diciembre de 2020, el 81,9% de las líneas de banda ancha fija pertenecían a los tres principales operadores, 3,2 puntos porcentuales menos que hace un año.

El año 2020 cerró con 55,6 millones de líneas móviles; un 86% de ellas con conexión a Internet. En cuanto a la cuota de mercado de los tres principales operadores, en el cuarto trimestre se redujo en 2,3 puntos porcentuales. Así, Movistar, Vodafone y Orange coparon el 74,6% de las líneas móviles.

La foto que nos revela el regulador, la Comisión Nacional del Mercado y la Competencia (CNMC), del año de pandemia muestra claramente el grave impacto que ha tenido el Covid-19 en el sector de las telecomunicaciones español. Según los datos recopilados por Bloomberg, sus analistas auguraban en febrero de 2020 que las cotizadas del Ibex registrarían unos volúmenes de ventas entre ese año y 2022 de 1,6 billones de euros, una cifra que supera en 277.457 millones la que se calcula hoy en día, una vez conocidos los resultados del pasado ejercicio. Desde el inicio de la pandemia, un 17,38% de los ingresos previstos para las 35 compañías del Ibex entre 2020 y 2022 se ha esfumado. En el caso de Telefónica la caída de ingresos en el año 2020 con respecto al anterior fue de 5.346 millones de euros según los resultados presentados del año, toda una revelación de como ha ido al incumbente durante el año de la pandemia pese a los cantos de sirena que uno puede leer de su presidente https://bit.ly/3sH6dmM Un ejemplo nítido donde uno puede observar el impacto de la pandemia es en el pago a proveedores. Según la Ley 15/2010 modificó hace 11 años la Ley 3/2004 para establecer medidas de lucha contra la morosidad en las operaciones comerciales, con un máximo de 30 días para pagar las facturas, aunque se establece la posibilidad de que el tope sea de 60 días si hay acuerdo entre las partes, algo que muchas empresas usan como norma habitual. La media de las 33 empresas analizadas del Ibex-35 es de 39 días en 2020, uno más que en 2019. El sector financiero (bancos y aseguradoras) es el que paga antes, lo que tiene sentido por su facilidad para disponer de liquidez. Si se excluye a la banca, el periodo medio de pago en el Ibex asciende a 45 días, tres más que el año anterior. Mientras que, si se tienen en cuenta las 70 cotizadas más grandes, el promedio es de 46 días, dos más que un año antes, y casi 50 sin incluir a la banca. Entre medias de los dos extremos hay un grupo de 30 empresas en las que el promedio está entre 30 y 60 días. Es decir, están dentro de la ley, aunque hay dos matices a considerar. El primero es que, si el promedio del periodo de pago de las facturas se acerca a los dos meses, hay pagos que probablemente están fuera del periodo marcado por la norma. Y el segundo es que la ley permite el acuerdo entre las partes, pero la referencia es de 30 días, aunque muchas empresas usen esta opción como mecanismo habitual. Dentro de esta treintena de cotizadas, 12 superan los 50 días: IAG, Elecnor, Vidrala, Grenergy, Solaria, Pharmamar, Gestamp, Telefónica, Rovi, Solapach, Atresmedia y Neinor. Telefónica, por ejemplo, señala que hay días fijos de pago en cada mes y, si la factura tras su revisión se aprueba después de la fecha, se paga al mes siguiente con el resto de las facturas validadas pendientes https://bit.ly/3cEAe0W

Los ingresos del sector en España en

el año 2020 volvieron a sufrir un año más un claro retroceso (-1.793 M€).

Desde el año 2006 la caída de ingresos en el sector según la CNMC ha

alcanzado los (-8.401 M€), esto supone una caída del 20,68%.

Por operadores la caída de ingresos según la CNMC ha sido dispar, el claro ganador ha sido Masmóvil y los perdedores son los tres grandes operadores. La caída de estos ha sido la siguiente; Movistar (-806 M€) un (-5,02%), Vodafone (-170 M€) un (-3,4%) y Orange (-290 M€) un (-5,36%). En el lado opuesto Masmóvil con una ganancia de 315 M€ un (+14,04%). Estos días hemos conocido la fusión de Masmóvil y Euskaltel, sumando los ingresos de ambas, los mismos alcanzan un total de 2.954 millones de euros, consolidando su posición con respecto a los grandes y metiendo presión a los mismos, en un momento en que algunos se están reposicionando su oferta en el “low cost”, como por ejemplo Orange y Movistar. Esta última anuncio en la presentación de resultados de la división española que iban a competir en la oferta del bajo coste.

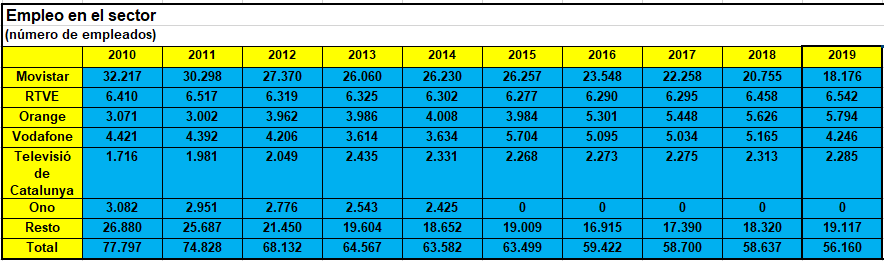

Una consecuencia de la caída de ingresos que viene sufriendo el sector estos últimos 15 años lo tenemos en la caída del empleo. En algunas operadoras ha sido un hecho sangrante como por ejemplo Telefónica, en los últimos diez años según el regulador, CNMC, la perdida de empleo ha alcanzado los 14.041 empleos menos. Orange ha ganado en el mismo intervalo 2.723 y Vodafone perdió 175 empleos. En los últimos diez años según el regulador se han perdido un total de 21.637 empleos, el (-27,81%).

Fuente: CNMCUn cuadro sinóptico donde se pueden ver los principales indicadores del sector es el siguiente:

Otra de las cuestiones que ha seguido creciendo año tras año ha sido los empaquetamientos de los servicios. En concreto el paquete cuádruple (telefonía fija, banda ancha fija, telefonía móvil y banda ancha móvil) pasó de 1.062.107 en el año 2012 a 6.381.313 en el año 2019. Misma tendencia en el paquete quíntuple (telefonía fija, banda ancha fija, telefonía móvil y banda ancha móvil y TV de pago), paso de 146.132 abonados en el año 2012 a 6.093.221 abonados. El resto de los servicios sufrieron una reducción inversa de suscriptores al empaquetar dichos servicios en los paquetes más completos.

Si nos detenemos a mirar la facturación por servicio de los distintos operadores veremos cómo los tres grandes operadores sufren el rigor de la competencia. En la telefonía fija la perdida o ganancia de los operadores desde el año 2019 con respecto al año 2017 ha sido la siguiente; Movistar (-337 M€), Vodafone (-36 M€), Orange (-44 M€) y Masmóvil (+67 M€). El cuarto operador ha duplicado sus ingresos en tres años en dicho nicho de negocio.

En cuanto al segmento de telefonía móvil, los ingresos de los diferentes operadores en el año 2019 con respecto al año 2017 fueron los siguientes; Vodafone (-286 M€), Movistar (-159 M€), Orange (-171 M€) y Masmóvil (+73 M€).

Fuente: CNMCEn cuanto al negocio de la TV, los operadores han aumentado la ganancia en el año 2019 (últimos datos disponibles) con respecto al 2017; Movistar (+40 M), Vodafone (-32 M€), Orange (+70 M€) y Rakuten (+16 M€). La ganancia en dicho negocio es efímera en algunos operadores si tenemos en cuenta que algunos como Movistar o Orange compran unos derechos que suponen un severo lastre a su negocio. Orange paga 300 M€ por temporada por el futbol e ingresa según los últimos datos del año 2019 un total de 157 M€. El caso de Telefónica es el siguiente, la apuesta por el fútbol español, con 3.045 millones de euros, se extendió después a la Champions League y Europa League, cuya propiedad en España estaba inicialmente en manos de la corporación que lideran Jaume Roures y Tatxo Benet. En este caso, la plataforma de televisión pagó 1.080 millones de euros, a razón de 360 millones por curso entre 2018-2019 y 2020-2021 por el fútbol europeo. En total por el fútbol el operador esta pagando unos 1.375 millones de euros por los derechos al año, a esta situación hay que añadir los demás deportes que ofrece dicha plataforma de TV, como es la Fórmula 1, la Liga ACB de baloncesto, tenis, golf, etc. https://bit.ly/2KjzZMN Como recogía la prensa, tras firmar su mayor inversión de la historia en derechos deportivos, su presidente, José María Álvarez-Pallete, admitió: “Aumentará la visibilidad y la sostenibilidad de nuestro modelo de negocio en los próximos tres o cuatro años”. Se desconoce que aporta dicho negocio televisivo en la sociedad española, si tenemos en cuenta que la digitalización de la sociedad española nada tiene que ver con el negocio de TV, sino que la tecnología digital se implanta en la economía en su conjunto afectando a la producción, el consumo y a la propia organización, estructura y gestión de las empresas. Para ello es fundamental la inversión en I+D+i, cuestión esta que si uno observa lo que nos dice el ranking que elabora la Unión Europea, Telefónica queda muy rezagada de las compañías que encabezan dicha digitalización https://bit.ly/34Th82X

Fuente:CNMC

La continua fragmentación del mercado español y los altos niveles de restricciones regulatorias han contribuido, a lo largo de los años, a debilitar el sector en nuestro país y en Europa. En el año 2020, todas las empresas de telecomunicaciones europeas perdieron terreno en el ranking de operadores “World Top 15”, una de ellas Telefónica. Solo 4 empresas de telecomunicaciones europeas quedaron en la clasificación del año 2020, frente a las 6 de 2010. Esto refleja que la elevada fragmentación del mercado tanto en España como en Europa han penalizado severamente el desarrollo de dicho sector. Esto impacta de lleno en el desarrollo de la digitalización y su demanda: el uso medio per cápita de Europa es de 6,08 GB, en contraposición a niveles más altos en otros lugares: 11,05 GB en EE. UU. o 8,54 en Corea del Sur. El mercado español durante el año 2020 ha sufrido claroscuros debido en parte a la apuesta errónea realizada por algunos players. El año pasado nos ha ofrecido una situación curiosa, por un lado, hemos visto operadores como Telefónica que venden sus infraestructuras esenciales como son los emplazamientos de telefonía móvil con el fin de conseguir recursos con los que reducir endeudamiento a la vez que por dichos emplazamientos deberá realizar contratos de leasing-back con el fin de instalar las nuevas estaciones del 5G con las frecuencias que se licitarán próximamente en nuestro país. La banda de 700 MHz que permitirá el desarrollo de dicha de dicha tecnología permitirá construir la red que se conoce como “stand alone” (SA), es una de las piedras angulares que la Unión Europea ha puesto como referencia con el fin de superar la crisis económica que el Covid-19 ha introducido en Europa. En el lado opuesto tenemos operadores como Deutsche Telekom o Orange que han apostado por aglutinar dichos emplazamientos en una sociedad y ponerlos en valor sacando una pequeña participación a bolsa. Orange segregará su negocio de torres de telefonía en Europa, empezando por Francia y España en 2020. "Para obtener un mayor valor de sus 40.000 torres de la red móvil en Europa, Orange creará TowerCos en la mayor parte de sus países europeos", ha anunciado el CEO DE Orange, Stéphane Richard, durante su intervención en el 'Día del Inversor' de la compañía. De este modo, estas entidades se encargarán de la gestión de las torres de telefonía de Orange, con los objetivos de mejorar su eficiencia operativa y optimizar las inversiones de capital en el segmento móvil, así como de incrementar la ratio de colocación de Orange y poner de relevancia el valor de estos activos. En noviembre del año 2019, el presidente de Deutsche Telekom, Tim Hoettges, afirmó en la Conferencia Europea de TMT de Morgan Stanley en Barcelona lo siguiente; “Estamos abiertos a discusiones sobre cómo hacer que este activo sea transparente. Estoy listo para una OPI (oferta pública inicial) o una asociación. No estoy de humor para vender ", además afirmó que "No es una empresa europea todavía, debería ser una empresa europea". Su referencia o “faro” para dicha industria es el operador Cellnex. Las torres de telecomunicaciones son atractivas para los inversores porque sus flujos de ingresos predecibles pueden respaldar un mayor apalancamiento y, como resultado, posibles rendimientos.

Una de las cuestiones que merece un breve relato, es lo que en este momento sucede con las ventas pendientes de la aprobación de los reguladores. Aparte de la enajenación de Telxius que se encuentra pendiente del Gobierno español, se encuentra también pendiente del regulador inglés el 50% de la sociedad O2 en Reino Unido con Liberty, con la misma se creará una nueva sociedad, previo pago de 6.500 millones de euros a Telefónica, también se encuentran pendientes del regulador de la Unión Europea la venta de los activos de fibra en Chile y Brasil a KKR y CDPQ https://bit.ly/3rGaSUJ Todas estas operaciones permitirían reducir el endeudamiento en unos 9.000 millones de euros, el 25% de su deuda. Bien es cierto, que si alguno de dichos activos se enajenase se perdería el control de activos cruciales para el desarrollo del 5G.

Otra de las situaciones que han sido consecuencia del escenario propiciado por el Covid-19 entre otras cuestiones, son los cambios de estructura que se han anunciado en Telefónica. La nueva reestructuración realizada https://bit.ly/3ukbosW nace con un serio hándicap, es como diría Giuseppe Tomasi di Lampedusa “cambiar todo para que nada cambie”. La cita original expresa la siguiente contradicción aparente: "Si queremos que todo siga como está, es necesario que todo cambie", y eso es lo que ha sucedido en Telefónica. Las personas que han entrado en los cambios ya estaban en la estructura, únicamente se cambian de posición, pese a que los resultados en el desempeño de la responsabilidad de dónde vienen no sean para resaltar. El inmovilismo de dichas reestructuraciones viene precedido de un aniquilamiento de la meritocracia, lo que se busca es la fidelidad a un escenario que aun siendo malo se trata de edulcorar con personas y medios que lo único que aportan es un declive prolongado en el tiempo como nos ha puesto de relieve el regulador (CNMC) en las estadísticas de este post.

En un momento como el actual, donde Europa ha puesto en marcha su Plan Marshall con el fondo “Next Generation EU”, el mismo debe permitir impulsar la economía y sociedad española con la presentación de los proyectos que permitan aumentar la resiliencia y competitividad de su tejido productivo. Estos proyectos deben ser enviados a Bruselas antes del 30 de abril para su aprobación, en los mismos la digitalización jugará un papel fundamental junto con la transición ecológica. El Gobierno espera que las licitaciones de proyectos arranquen en el segundo trimestre del año y que los fondos empiecen a llegar a partir de junio. Pero antes, la Comisión Europea tendrá que haber dado el visto bueno final al plan de inversiones y reformas que lleva siendo objeto de estudio desde hace meses -el intercambio de las denominadas 'fichas' entre el Ejecutivo español y las autoridades europeas es permanente, recuerdan fuentes gubernamentales-. Esto sucederá a finales de abril y, para entonces, la vicepresidenta tercera y ministra de Asuntos Económicos, Nadia Calviño, como máxima autoridad en la materia, tendrá que haber decidido si rebaja su previsión de crecimiento. Todo parece apuntar a que así será, al menos, para este año, para el que todavía se mantiene una proyección de incremento del PIB de casi el 10%. Tras las oscuras previsiones del Banco de España, el Gobierno tendrá que modificar sus previsiones con el fin de ajustarse a un escenario de una mayor lentitud para la salida de la crisis.

Para terminar el post, hay que decir que la situación actual en el sector de las telecomunicaciones español tiene puntos claroscuros que nos permiten clasificar de forma nítida el lugar en el que se encuentran los malos. La película “El baile de los malditos”, es un claro ejemplo de lo que es una visión maniquea como la que sucede actualmente en alguna compañía del sector. Como dijo el escritor del libro sobre el que está basada la película, Irwin Shaw, a un entrevistador, Roy Newquist, en 1964: "Si ahora viera que nos atacarán, sabría que la única manera de sobrevivir consistía en combatir y vencer” … En algunas operadoras ese escenario de luchar por sobrevivir se ha olvidado, con el consiguiente problema que supone para los diferentes grupos de interés que la integran.

Ya lo dijo Ovidio: “Felices son aquellos que se atreven con coraje a defender lo que aman”.

No hay comentarios:

Publicar un comentario