Hace unos días, la Comisión Nacional del Mercado y la Competencia (CNMC), publicó los datos del mercado de las telecomunicaciones del mes de agosto en nuestro país. El total de líneas de fibra óptica hasta el hogar (FTTH) alcanzó en agosto los 13,4 millones de líneas, con 79.514 nuevas contrataciones, según los últimos datos referentes al mercado de las telecomunicaciones que publicamos en el portal CNMCData. El 37,1% del total de líneas FTTH corresponde a Movistar, con un parque de 4,96 millones de líneas. A nivel anual, respecto a agosto de 2021, destaca el aumento de 1,1 millones de líneas FTTH, frente a la pérdida de 0,5 millones de líneas con tecnología DSL.

[1] En el total de banda ancha del gráfico se incluyen las líneas de otras tecnologías distintas a DSL, HFC o FTTH, aunque no aparecen desglosadas.

El 77% del total de líneas se concentró en los tres principales operadores, Movistar, Orange (incluido Jazztel) y Vodafone (incluido Ono).

[2] Vodafone incluye los datos de Ono y Orange incluye los de Jazztel.

Grupo MASMOVIL incluye los datos de MasMóvil, Yoigo, Pepephone, Xtra Telecom y

Euskaltel. Se incluyen las líneas de otras tecnologías distintas a DSL, HFC o

FTTH.

El parque de líneas móviles ganó 190.116 líneas en agosto. El mes cerró con 57,11 millones de líneas móviles, lo que supone un 3% más que el mismo mes del año pasado. En agosto, los tres principales operadores representaron el 72,6% del total de líneas móviles del mercado.

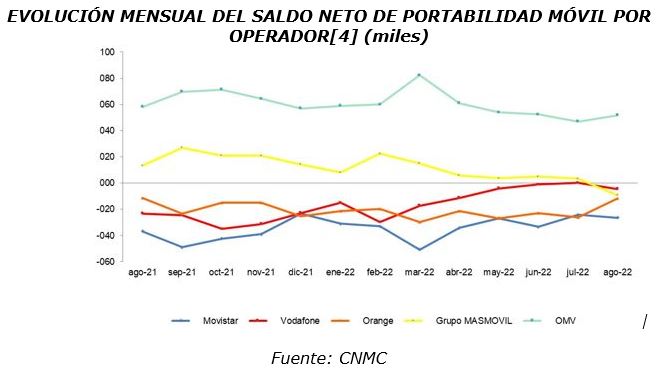

En agosto se portaron 500.862 números móviles, lo

que supone un 6,9% menos que el volumen registrado en el mismo mes de 2021. Solamente

los OMV registraron saldos netos de portabilidad positivos. En cambio,

Vodafone, Orange, Grupo MásMóvil y Movistar presentaron saldos negativos.

[3],4 Vodafone incluye los datos de Ono y Orange incluye los de Jazztel. Grupo MASMOVIL incluye los datos de Mas Móvil, Yoigo y Pepephone. Además, a partir de febrero de 2017, Grupo MASMOVIL incluye los datos del OMV LlamaYA tras la adquisición de su cartera de clientes a finales de enero de 2017, a partir de diciembre de 2018 incluye los datos del OMV Lebara tras la adquisición de su cartera de clientes en noviembre de 2018, a partir de julio de 2019 incluye los datos del OMV Hits Mobile, a partir de junio de 2020 incluye los datos del OMV Lycamobile y a partir de agosto de 2021 incluye los datos de Euskaltel. Los datos de los operadores móviles de red incluyen los correspondientes a los OMV y a las marcas comerciales que son de su propiedad (Orange incluye los datos de República Móvil a partir de diciembre de 2019).

El parque de voz con banda ancha móvil ganó en agosto 4.979 líneas. El mes cerró con un total de 49,52 millones de líneas. Esto supone un 2,9% más que en el mismo mes de 2021. El total de líneas de telefonía fija cerró con 18,19 millones de líneas, con 3.494 líneas menos en el mes. Se portaron 118.707 números fijos, un 9,8% menos que en el mismo mes del año anterior. El servicio de acceso indirecto NEBA (FTTH y cobre) ganó este mes 9.932 líneas y acumula 1.033.009 líneas, de las cuales 1.000.461 son de fibra. El mes de agosto finalizó con 2.135.806 líneas de NEBA local.

[4] Vodafone incluye los datos de Ono desde julio de 2014 y Orange incluye los de Jazztel desde agosto de 2015. Grupo MASMOVIL incluye los datos de Mas Móvil, Yoigo y Pepephone desde octubre de 2016. Además, a partir de febrero de 2017, Grupo MASMOVIL incluye los datos del OMV LlamaYA tras la adquisición de su cartera de clientes a finales de enero de 2017, a partir de diciembre de 2018 incluye los datos del OMV Lebara tras la adquisición de su cartera de clientes en noviembre de 2018, a partir de julio de 2019 incluye los datos del OMV Hits Mobile, a partir de junio de 2020 incluye los datos del OMV Lycamobile y a partir de agosto de 2021 incluye los datos de Euskaltel. Los datos de los operadores móviles de red incluyen los correspondientes a los OMV que son de su propiedad.

RESUMEN

El resumen del mes de agosto

presenta las siguientes estadísticas según el segmento de las

telecomunicaciones. En la telefonía fija sigue en negativo el segmento negocios

(-477.604) y en positivo el segmento residencial (31.153) accesos en los ocho

primeros meses del año.

Fuente: CNMC

La portabilidad de telefonía fija alcanza en los ocho primeros meses del año las 1.174.458 portabilidades. Los datos muestran un cierto enfriamiento que se constata en la portabilidad en el sector.

Fuente:CNMC

En el segmento de telefonía móvil, existe crecimiento tanto en el prepago y pospago. En la primera, el crecimiento alcanza los (403.718) accesos, en el segundo el crecimiento alcanza los (793.599) accesos en los ocho primeros meses del año.

Fuente: CNMC

La portabilidad en el segmento móvil tiene menos ralentización que el segmento de telefonía fija. En los ocho primeros meses del año, las portabilidades alcanzaron los 4.230.291 accesos.

Fuente:CNMC

En las líneas de telefonía móvil los datos de los ocho primeros meses del año nos ofrecen una foto con un claro perdedor, Movistar (Telefónica) y con el resto de operadoras con saldos positivos. Esta situación constata lo que vienen anunciando las casas de análisis referente a la debilidad y el problema que supone la división española en el grupo Telefónica.

Fuente: CNMC

El saldo de portabilidades de telefonía móvil de los ocho primeros meses del año nos ofrece la foto con las tres grandes operadoras (Movistar, Vodafone y Orange) con saldos negativos. Solo MásMóvil y los OMVs tienen saldos positivos.

Fuente: CNMC

En las líneas móviles de banda ancha móvil, tanto en el prepago como en el pospago presentan saldos de ganancia positiva, el primero en (518.607 accesos) y el segundo con una ganancia de (368.927 accesos).

Fuente: CNMCLos

datos de los operadores en banda ancha móvil en los ocho primeros meses del año,

vuelven a poner como máximo perdedor a Movistar seguido de Orange. El resto de

operadoras presentan saldos positivos.

Fuente: CNMC

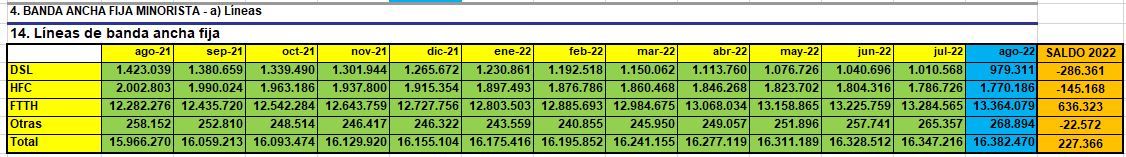

En la banda ancha fija

minorista, el soporte que sigue creciendo de forma continua en los ocho

primeros meses del año es la fibra óptica (FTTH), el resto de portadores vienen

sufriendo retrocesos de forma continua.

En el segmento de banda ancha fija, los datos por operador ofrecen la siguiente foto: en los ocho primeros meses del año los tres grandes, (Vodafone, Orange y Movistar) presentan saldos negativos de ganancia por este orden. El resto de operadoras presenta saldos positivos de ganancia.

Fuente: CNMC

Por último, en el segmento de banda ancha minorista presenta ganancia el NEBA de fibra (FTTH) y el NEBA Local en los ocho primeros meses de este año. El resto de portadores presenta saldo negativo.

Fuente: CNMC

Movistar

continúa luchando con el modelo de negocio que impera en España, servicios de

telecomunicaciones donde él precio es la variable diferencial a la hora de

escoger del cliente. Con un sector deflacionista, las grandes operadoras buscan

alternativas para frenar la fuga de clientes hacia las OMVs (operadoras móviles

virtuales), que ofrecen los mismos servicios a un precio inferior. Movistar

presentó el pasado mayo su nueva apuesta por los clientes convergentes, miMovistar,

buscando mayor fidelidad para evitar la huida a otras empresas que tengan

precios más competitivos. Los datos de portabilidad que han ido publicándose hasta

la fecha, demuestran que el cambio ha sido fallido, puesto que la pérdida de

clientes no se ha detenido. En concreto, según consta en los resultados

presentados del tercer trimestre ante la (CNMV) muestran que la perdida

de accesos continua. El número de clientes en España es menor al que

tenía a estas alturas en 2021 y ligeramente inferior al primer semestre de 2022

(Gráfico A).

Gráfico A, Fuente: Telefónica

Los

emergentes MásMóvil y Digi continúan arrebatando clientes a

Movistar, mientras esta se ve incapaz de frenar una dinámica que le acorta la

cartera de clientes en base a unos precios muy competitivos de la competencia. Tras

diversas estrategias comerciales fallidas, el problema se agrava ante una deuda

de 28.918 millones de euros según los últimos resultados presentados. Desde

la llegada del actual presidente del grupo Telefónica el 8 de abril del 2016,

la división española ha perdido 1.180.400 accesos. Por

otro lado, el cambio de la regulación con el que vienen reclamando en los

medios públicos los responsables de Telefónica https://cutt.ly/gMETPWr, ha sufrido un serio

revés en Europa después de que la

abogada general del Tribunal de Justicia de la Unión Europea (TJUE), Juliane

Kokott, recomendara hace un par de semanas que el TJUE se pronunciara de nuevo

sobre el veto a la fusión de CK Hutchison y O2 (Telefónica), lo que ha enfriado

las expectativas de las 'telecos', que esperaban que recomendara confirmar la

decisión inicial contra la Comisión Europea. Si a este hecho importante,

añadimos que parece que La Ley General de Telecomunicaciones recién aprobada

por el Gobierno de España, tampoco ayudará a romper con esta dinámica negativa

ya que operadores virtuales relacionados con compañías como Facebook

prácticamente no se verán afectadas, la esperanza que tenían algunos directivos

que la solución a sus problemas viniera por la consolidación del mercado, se ha

evaporado. Una de las métricas que mejor refleja la espiral destructiva

en la que se haya Movistar en España, son los números que muestra en los

abonados de TV de pago. En el último año según la presentación de resultados

del tercer trimestre, se perdieron 202.400 abonados. Ni el anuncio de la

compra del fútbol parece haber atenuado esta situación de destrucción de valor.

Este negocio es preocupante ya que ha perdido más de a pesar de contar con

productos exclusivos como 'El inmortal' o 'La Resistencia' https://cutt.ly/wMEYssw

Para sus analistas, será difícil que Telefónica detenga “las lentas tendencias” de ingresos y ebitda en su mercado doméstico, dada la inminente crisis del coste de la vida. El mercado español es clave para JP Morgan, ya su supone en torno al 50% de su precio objetivo. “Nos preocupa el entorno de competencia en España y seguimos viendo las valoraciones ajustadas”, dijo Dattani. Además, el analista de JP Morgan ve “pocas posibilidades” de que el apalancamiento de Telefónica vaya a mejorar, ya que los pagos de dividendos dejarán limitado y con poco margen los flujos de caja, concretamente el próximo que efectuará los próximos días alcanza los 866 millones de euros. Pese a todo lo dicho, Telefónica sigue pagando una rentabilidad por dividendo muy superior a sus pares del mercado europeo del 8,3%, todo ello, pese a que la generación orgánica de flujo de caja libre se modera en un entorno de presión de costes y desaceleración económica, dificultando el triple objetivo de reducción de deuda, inversión y remuneración al accionista https://cutt.ly/rMESDpy

Para combatir dicha situación se vuelve a la fórmula comercial llevada que no ha dado ningún buen resultado, el “más por más” (más precio por más servicios no solicitados por el cliente). Tal y como avanzó Ángel Vila, director de operaciones de la compañía, durante la presentación de los resultados, la operadora espera poder seguir aumentando los precios gradualmente como viene haciendo desde el año 2015. "En telefónica España, hemos implementado ajustes de tarifas todos los años desde 2015 más o menos, siempre bajo criterios comerciales, en su mayoría con alzas de precios por encima de la inflación, solo los últimos movimientos estuvieron por debajo de la inflación dadas las circunstancias", explicó Vila. Ante este escenario, el banco de inversión JP Morgan calcula un potencial de caída del 24 por ciento para Telefónica, hasta los 2,7 euros por acción. Su valoración es la más baja de todo el consenso de analistas. Para sus analistas, será difícil que Telefónica detenga “las lentas tendencias” de ingresos y ebitda en su mercado doméstico, dada la inminente crisis del coste de la vida. El mercado español es clave para JP Morgan, ya su supone en torno al 50% de su precio objetivo. “Nos preocupa el entorno de competencia en España y seguimos viendo las valoraciones ajustadas”, dijo Dattani. Además, el analista de JP Morgan ve “pocas posibilidades” de que el apalancamiento de Telefónica vaya a mejorar, ya que los pagos de dividendos dejarán limitado y con poco margen los flujos de caja, concretamente el próximo que efectuará los próximos días alcanza los 866 millones de euros. Pese a todo lo dicho, Telefónica sigue pagando una rentabilidad por dividendo muy superior a sus pares del mercado europeo del 8,3%, todo ello, pese a que la generación orgánica de flujo de caja libre se modera en un entorno de presión de costes y desaceleración económica, dificultando el triple objetivo de reducción de deuda, inversión y remuneración al accionista https://cutt.ly/rMESDpy

Para terminar el post, hay que decir que en el horizonte no se atisba nada que pueda hacer pensar que algo cambiará en la dinámica que lleva… Salvo que vengan cambios de personas y estrategia profundos a los actuales.

Ya lo dijo Michael Porter: “La estrategia consiste en diferenciarse de la competencia. No se trata de ser mejor en lo que haces, sino de ser diferente en lo que haces”.

No hay comentarios:

Publicar un comentario