Ramón del Valle-Inclán fue citado ante el juez en cierta ocasión con motivo de un alboroto que había armado. Tras declarar su nombre y su oficio, este es el diálogo que mantuvieron:

—¿Sabe leer y escribir?

—No.

—Me extraña la respuesta.

—Más me extraña a mí la pregunta.

Se acaba de presentar por parte de la Comisión Nacional del Mercado y la Competencia (CNMC), un informe sobre el cumplimiento de la obligación de financiar obra audiovisual europea correspondiente al ejercicio 2018 (FOE/DTSA/026/19). Del mismo se comprueba que las series siguen comiendo terreno al cine: absorben el 78% de la financiación. Dicha partida triplicó la que se destina al cine en lenguas oficiales en España. De los 24 prestadores obligados de TV, cuatro de ellos concentran el 90% de la obligación. Los prestadores obligados han invertido un total de 389,5 millones de euros en obra audiovisual europea, lo que supone una disminución del 5% con respecto al ejercicio anterior (410 millones de euros). Sin embargo, la inversión en series en lenguas oficiales en España ha aumentado en más de un 16% (pasando de 218 millones de euros en el ejercicio 2017 a 253,3 millones en 2018). De hecho, si se compara con los datos de 2015 (53,83 millones de euros), el incremento de la inversión en series es del 370% en los tres últimos ejercicios. De manera conjunta, la proporción de inversiones en series, tanto en lenguas oficiales en España como en lenguas europeas no españolas, representa el 78,3% del conjunto de la inversión total que han realizado las televisiones en el presente ejercicio, cuatro décimas más que en el ejercicio anterior (77,9%). Por otro lado, la inversión realizada en cine en 2018, ascendió a 80,5 millones de euros (ligeramente inferior a la realizada en el ejercicio 2017, de 84,3 millones de euros, un 4,7% menos en términos porcentuales). De este total, 70,3 millones de euros corresponden a inversión en cine en lenguas oficiales en España, el 87%. La inversión en series de lenguas oficiales en España triplica ya la inversión en cine en lenguas oficiales en España. La diferencia es aún mayor en el caso de la inversión en series en otras lenguas europeas, dado que quintuplica la inversión en cine europeo:

Así se repartió la inversión:

El 90% de la obligación de financiación anticipada de obra europea se concentra en cuatro grandes prestadores: Atresmedia, Mediaset, CRTVE y Telefónica. El resto, 20 agentes, realizan el 10% restante de la obligación, con contribuciones individuales que varían entre el 0,1 % y el 1,5 % del total.

FINANCIACIÓN OBLIGATORIA EN OBRAS EUROPEAS (en euros)La inversión en obra europea de los doce prestadores de TV autonómicos durante 2018 ascendió a 63,35 millones de euros, lo que supone un incremento del 19,85% respecto al año anterior. Las mayores inversiones han sido llevadas a cabo por Radio Televisión de Galicia (TVG), seguida de Corporació Catalana de Mitjans Audiovisuals SA (CCMA), Canal Sur TV y Euskal Irrati Telebista (EITB). A partir de la información aportada a la CNMC puede concluirse que los prestadores autonómicos han cumplido la obligación. La Ley General de la Comunicación Audiovisual (LGCA) obliga a los prestadores del servicio de comunicación audiovisual televisiva, prestadores de servicios de comunicaciones electrónicas que ofrecen canales de televisión y prestadores de servicios de catálogos de programas establecidos en España, a destinar el 5% de sus ingresos de explotación a financiar obras audiovisuales europeas: películas para el cine y la televisión, series, documentales y películas y series de animación. En el caso de que la empresa sea de titularidad pública, este porcentaje aumenta hasta el 6% de sus ingresos. El 60% de la financiación debe destinarse a la producción de películas de cine y, a su vez, el 60% de dicho porcentaje a obras en alguna de las lenguas cooficiales de España. En el caso de que la empresa sea de titularidad pública, estos porcentajes se sitúan en el 75% y 60% respectivamente. La CNMC es la responsable de controlar el cumplimiento anual de esta obligación para los prestadores de servicios de comunicación audiovisual televisiva de ámbito nacional. Paralelamente, los gobiernos de las comunidades autónomas efectúan el mismo control para los prestadores de servicio de comunicación audiovisual televisiva que operan en su respectivo ámbito autonómico.

RESUMEN

Los datos que ofrece el regulador son suficientemente explícitos, el 90% de la obligación de financiación anticipada de obra europea se concentra en Atresmedia, Mediaset, CRTVE y Telefónica. El resto, 20 agentes, realizan el 10% restante de la obligación, son contribuciones individuales que varían entre el 0,1 y el 1,5% del total. La TV es un negocio que está siendo una ruina en general para los diferentes prestatarios, tanto para los que operan en abierto como para los que cobran por dicho servicio de “streaming”. Dentro de los medios tradicionales, como es la TV, a nivel mundial recibirá el impulso en sus ingresos publicitarios a través de las elecciones en Estados Unidos y las Olimpiadas de Tokio (si el COVID-19 lo permite), lo cual hará que crezcan sus ingresos un 2,5% hasta los 192.600 millones de dólares. Sin embargo, se pronostica para el duopolio publicitario de Internet, (Alphabet y Facebook), alcanzarán los 231.900 millones de dólares en el año 2020, habiendo superado al total de las cadenas de TV a nivel mundial por primera vez en el año 2019. En España, según un estudio de Infobaex que se publicó en el año 2019, refleja los siguientes hitos más importantes en cuanto a la televisión, la misma ha sufrido una caída del -5,8% en sus ingresos. El soporte digital ocupa por primera vez la primera posición por volumen de inversión dentro de los medios controlados y en su conjunto ha tenido un crecimiento en 2019 del 8,8%, con un volumen de inversión publicitaria de 2.296,2 millones de euros frente a los 2.109,9 millones de 2018. El porcentaje del soporte digital del total de inversión supone en el año 2019 el 38,6%. La televisión es el segundo medio por volumen de negocio, con una participación del 33,7% del conjunto de medios controlados disminuyendo dos puntos frente al porcentaje que alcanzaba en 2018. La caída de inversión experimentada por el medio televisión en el año 2019 ha sido del -5,8%, situando su cifra en 2.002.8 millones de euros frente a los 2.127,2 millones del año anterior https://bit.ly/3eJ7e7i

Estudio de INFOBAEX del mercado publicitario en España en el 2019

En cuanto a la TV de pago, la situación no es mejor, la misma está siendo explotada por multitud de players con diferente resultado si nos atenemos a las métricas presentadas. Están las TV tradicionales en abierto con sus canales de pago, como Antena 3 o Telecinco, los OTTs como Netflix, HBO, Sky, Amazon, Disney+, etc., y por último están los operadores de telecomunicaciones como son Telefónica, Orange, Vodafone y Másmovil. Hoy se recoge en la prensa https://bit.ly/2LrrUTO, que durante el primer trimestre del 2020 la televisión de pago que más abonados ha sumado ha sido Atresmedia, dueña de Antena 3 y La Sexta, entre otros canales en abierto. La plataforma de pago, AtresPlayer Premium, que ha estrenado, entre otras, series como “La valla” y “Veneno”, ha ganado 110.000 nuevos suscriptores, cerrando el trimestre en 235.000. AtresPlayer, que tiene un precio más asequible que las operadoras de telefonía y emite producción propia, se ha comportado según los datos de ambas compañías mejor que Mediaset. Atresmedia tampoco ofrece fútbol, como sí hace su rival, que ha mantenido “más de 130.000 abonados” cada mes en el primer trimestre. Justo detrás se ha situado Vodafone, mientras que Telefónica y Orange han perdido suscriptores. Las dos primeras no emiten fútbol y apuestan por las series y el cine. Según los datos de enero a marzo facilitados este martes por Vodafone, la operadora británica elevó sus clientes de televisión de pago en España en 41.000, alcanzando la cifra total de 1,4 millones de abonados. Vodafone decidió el año pasado apostar por el cine y las series y abandonar la pelea por el fútbol, un contenido demasiado caro según su consejero delegado, Antonio Coimbra: “Tenemos la mejor oferta de cine y televisión en España. Ofrecemos 88 de las 100 series más populares según el ranking de IMDb, mientras que nuestros rivales tienen 78 y 69″, ha señalado. Sin embargo, si nos fijamos en los datos presentados por Telefónica el 7 de mayo con respecto a la TV de pago del primer trimestre del 2020, observaremos que en el último año la operadora ha perdido 62.500 accesos de TV, si nos fijamos en los tres últimos meses veremos que la perdida alcanza los 41.500 accesos de TV, y todo ello sin olvidar los 1.000 millones de euros que paga al año por el contenido del fútbol. Dicha situación refleja claramente que dicho contenido no aporta nada, a las cuentas de la operadora, ya que otros players que no tienen dicho contenido como Atresmedia y Vodafone siguen creciendo en la TV de pago y no se ven lastradas por el mismo.

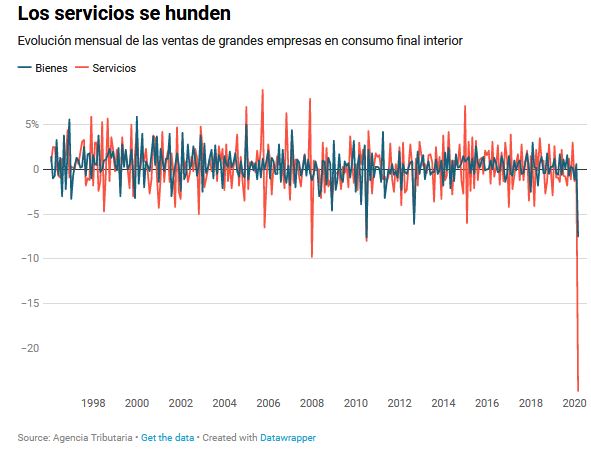

A todo lo descrito anteriormente, se une un futuro con el actual problema con el COVID-19, que es motivo para reflexionar y ver como sortear la depresión económica en la que estamos. Como ejemplo sirva la caída de los ingresos de las grandes empresas en el primer trimestre con solo dos semanas, las dos últimas de marzo. Según los datos de la Agencia Tributaria, las ventas de consumo interior de las grandes empresas (una buena muestra de la base imponible del IVA) se hundieron un 12,1% en marzo respecto a febrero (con datos corregidos de estacionalidad y calendario). Se trata de la mayor caída nunca registrada en el consumo interior, duplicando claramente el descenso del 5,8% que se registró en septiembre de 2012, cuando se subió el IVA. Esta caída brusca de las ventas tendrá un gran impacto sobre la recaudación del IVA. Si se comparan las ventas con el mismo mes del año pasado, la caída se sitúa en el 11,1%. Se trata del mayor descenso desde abril de 2009. Esto es, en apenas dos semanas, se provocó un hundimiento del consumo igual al que se produjo en los siete meses posteriores a la quiebra de Lehman Brothers. Esta estadística solo recoge las ventas de las grandes empresas, pero los datos del pequeño comercio serán todavía peores. Este tipo de negocio apenas cuenta con capacidad logística para enviar productos a domicilio y en su gran mayoría ha estado cerrado desde el inicio del estado de alarma. El escenario económico será todavía peor para el próximo trimestre, si tenemos en cuenta que la cuarentena afectará a la mitad de dicho trimestre en lugar de los 14 días que se vio afectado el primer trimestre.

El negocio de la TV basado

en la compra de contenidos como el fútbol, no está siendo la tierra prometida

para las operadoras de telecomunicaciones. Si uno se fija en operadoras mucho

más mayores que las que operan en España como Telefónica, Orange o Vodafone, como

por ejemplo AT&T o Comcast, con un grupo mediático de TV muchísimo mayor,

en el primer trimestre de este 2020 han sufrido un retroceso de suscriptores en

su TV de pago pese a tener una oferta sideral comparada con las españolas.

Todo ello, debería de ser ejemplificante para aquellos directivos que se

centran en dicho negocio, ya que la estrategia focalizada en la TV es un

completo fracaso que impide a las operadoras desarrollar su “core”

principal como son las redes de telecomunicaciones. En España todavía no se ha

desplegado el 5G debido a que todavía no se han subastado la frecuencia de 700

Mhz, clave para una mayor y mejor cobertura. Sin embargo, Vodafone

lleva más de un año con una estrategia que le ha permitido dar la vuelta a unas

perdidas por compra de contenidos como era el fútbol. Ahora ofrece tarifa plana

en los datos y un 5G que no es el que prestara servicio con la frecuencia de

700Mhz, este que se conoce como NSA (non-stand alone), sin embargo, su velocidad

y amplitud de capacidad de dicha red le permite ser un serio rival para

aquellos que dedican recursos a cuestiones que no es negocio principal.

Para terminar el post,

quiero afirmar que viendo las noticias y afirmaciones de algunos directivos no

puedo por más que decir que muchas veces se nos vende humo sin que detrás del

mismo exista nada. Las promesas llueven sobre mojado, sin embargo,

las realidades que acompañan a dichas promesas son vacuas. Un ejemplo,

hoy se publicaba la siguiente noticia, “Telefónica quiere modernizar la

lenta banda ancha británica” https://bit.ly/2Z1R17M,

después de toda una explicación sobre la red británica en

la noticia, ¿Cómo es posible que se venda en dicha noticia como un

hecho ya consumado, si todavía queda lo más difícil como es la aprobación del

regulador? Hay un precedente del 11 de mayo del 2016, cuando

el regulador y en su nombre la hoy Comisaria de Competencia y Vicepresidenta de

la Comisión Europea, Margaret Vestaiger, tumbo un caso similar. Se

hurta una realidad como es la decisión de una autoridad europea, vendiendo

hechos que tienen un trasfondo que va más allá de los deseos de quien promueve

dichas aventuras empresariales. Luego no es de extrañar que pasa lo

que pasa en estos temas tan complejos… Es que las ilusiones se

convierten en dolores de cabeza en el mejor de los casos, como el negocio de la

TV.

Ya lo dijo William Shakespeare: “En nuestros locos intentos, renunciamos a lo que somos por lo que esperamos ser”.

No hay comentarios:

Publicar un comentario