Una vez llegó a un pueblo

de la selva un señor muy bien vestido, se instaló en el único hotel que había y

puso un aviso en la última página del periódico local, diciendo que estaba

dispuesto a comprar cada mono que le trajeran por 10$. Ante la falta de

recursos de la población, los campesinos sabiendo que la selva estaba llena de

monos salieron corriendo a cazarlos.

El hombre compró, como

había prometido en el anuncio, los cientos de monos que le trajeron a 10$ cada

uno sin rechistar. Pero, como ya quedaban muy pocos monos en la selva, y era

difícil cazarlos, los campesinos perdieron el interés por la caza de estos.

Entonces el hombre ofreció

20$ por cada mono y los campesinos corrieron otra vez a la selva. Nuevamente

fueron mermando los monos y el hombre elevó la oferta a 25$ y los campesinos

volvieron a la selva, cazando los pocos monos que quedaban, hasta que ya era

casi imposible encontrar uno.

Llegado a este punto, el

hombre ofreció 50$ por cada mono, pero tenía negocios que atender fuera en la

ciudad, dejó a cargo de su ayudante el negocio de la compra de los monos.

Una vez que viajó el

hombre a la ciudad, su ayudante se dirigió a los campesinos diciéndoles: “Fíjense

en esta jaula llena de miles de monos que mi jefe compró para su colección. Yo

les ofrezco venderles a ustedes los monos por 35$ cada uno y cuando mi jefe

regrese de la ciudad, se los venden por 50$”.

¡Los campesinos juntaron

todos sus ahorros y compraron los miles de monos que había en la gran jaula y esperaron

el regreso del jefe!

Desde ese día no volvieron

a ver ni al ayudante ni al jefe. Lo único que vieron fue la jaula llena de

monos que compraron con sus ahorros de toda la vida.

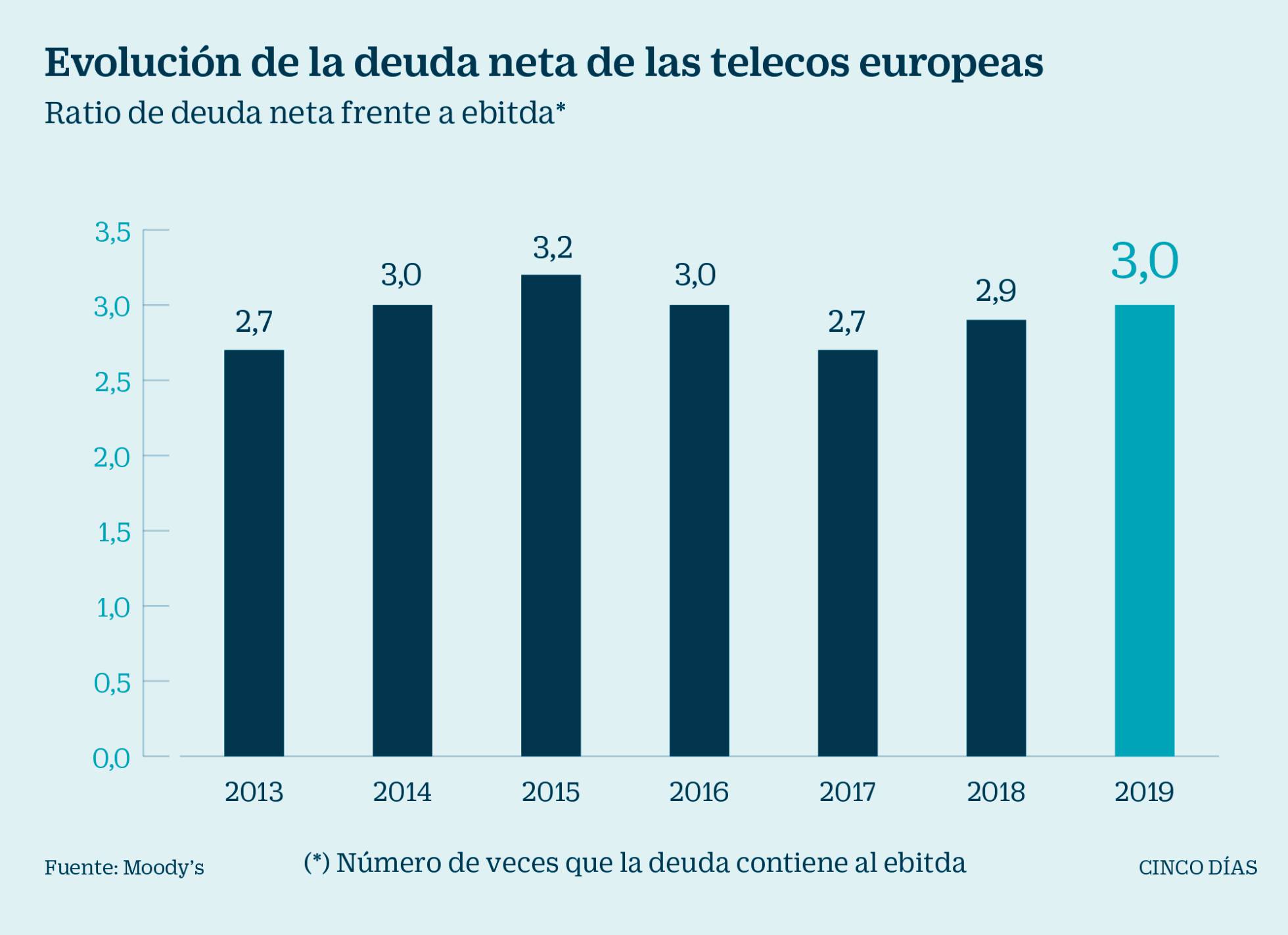

El sector de las telecos

europeo está atravesando un situación que debe llevar a la reflexión, ya

que el mismo se encuentra en una encrucijada que si no se toman medidas el

mismo puede ser presa de actores en los cuales el fin social de las mismas se

puede ver seriamente comprometido. Las subastas de espectro

para la nueva telefonía móvil 5G en los distintos mercados de Europa van a

obligar a las operadoras a hacer un esfuerzo financiero. Una situación que va a

provocar un aumento de la deuda. Según las estimaciones de la agencia

Moody’s, el ratio de apalancamiento medio de las grandes telecos europeas se va

a situar este año en 3,0 veces el EBITDA, frente a las 2,9 veces de 2018 y las

2,7 veces de 2017. En el primer trimestre del año, Telefónica comunicó un

ratio de deuda neta frente a Ebitda de 2,61 veces, tras el

anuncio de la venta de las divisiones centroamericanas. Orange, por su parte,

tenía un ratio de apalancamiento al cierre de 2018 de 1,93 veces el Ebitda, Deutsche

Telekom lo tenía en 2,4 veces a la conclusión de 2018 (2,3 veces en 2017).

Vodafone, que está en pleno proceso de compra de las filiales de Liberty en el

centro de Europa, tiene el objetivo de situar el ratio entre 2,5 y

3,0 veces el Ebitda. En términos generales, las operadoras

europeas van a tener que afrontar el 2019 vencimientos de emisiones de bonos y

otros préstamos por cerca de 30.000 millones de euros, en torno al 10% del

total de la deuda viva.

Las operadoras europeas en

su mayoría mantienen su política de dividendos, incluso con subidas, en

un entorno de dura competencia con una fuerte presión sobre los ingresos, y de

alta inversión en nuevas redes de 4G y fibra, así como en la compra de espectro

para 5G. En total, las grandes telecos del Viejo Continente van a destinar a

dividendos para sus accionistas más de 17.000 millones en 2018, según las

estimaciones de Barclays, frente a los cerca de 15.000 millones en 2017. Para

2019, la cifra podría rondar los 18.000 millones. En cuanto al pago

de dividendos, el ranking está encabezado por Vodafone, la cual pagó un

total de 4.000 millones de euros en dividendos en el año 2018. La compañía

va a pagar con cargo a 2018 15,07 céntimos de euro por acción, un 2% más. En

febrero del 2019 pagará un dividendo interino de 4,84 céntimos. Le sigue Deutsche

Telekom con 3.100 millones de euros. La operadora abonó 0,65 euros por

título en mayo pasado con cargo a 2017, un 8% más que en el ejercicio anterior.

De cara al 2019, prevé elevar el dividendo a 0,70 euros por acción, además de

considerar posibles planes de recompra de acciones. Le sigue Telefónica con 2.000 millones de euros, después

le sigue Orange con por 1.720 millones de euros. La empresa francesa ha

pagado 0,65 euros por acción en 2018 (con cargo a 2017), y de cara al año que

viene prevé abonar 0,70 euros por título. Por último está en dicho ranking, BT,

va a destinar en su ejercicio 2018-19 un total de 1.503 millones de libras (unos

1.670 millones de euros) a dividendos. BT ha reducido el

dividendo un 5%, tras reducir sus resultados.

Las dudas se centran en

cómo evolucionarán estas retribuciones en el corto y medio plazo. Según Barclays,

en su informe de previsiones para 2019 señala que la cobertura del dividendo en

el sector se ha deteriorado este año por una menor generación de flujo de caja

libre como consecuencia de las subastas de espectro. No obstante,

estos analistas cree que permanece “relativamente sólida”, con cerca de un 65%

en 2018 y un 62% en 2019. Sin embargo para los especialistas del banco

británico, en los últimos 10 o 15 años, el mercado ha sido sorprendentemente

eficiente en predecir los recortes del dividendo”, que advierte que cuando

la rentabilidad por dividendo ha superado el 7%, las operadoras en esa

situación han tenido que reducir su dividendo. En

este momento la rentabilidad por dividendo de cara a 2019 de Vodafone, BT y la

belga Proximus está por encima del 7%, mientras que en el caso de Telefónica,

KPN y las telecos nórdicas, supera el 6%. Para la operadora

española, Telefónica, Barclays cree que la principal cuestión es la

deuda, e indica que una reducción del EBITDA en Latinoamérica por

los tipos de cambio y la incertidumbre macroeconómica, situaría el ratio de

apalancamiento por encima de tres veces el EBITDA, lo que llevaría a Telefónica

a reducir su dividendo.

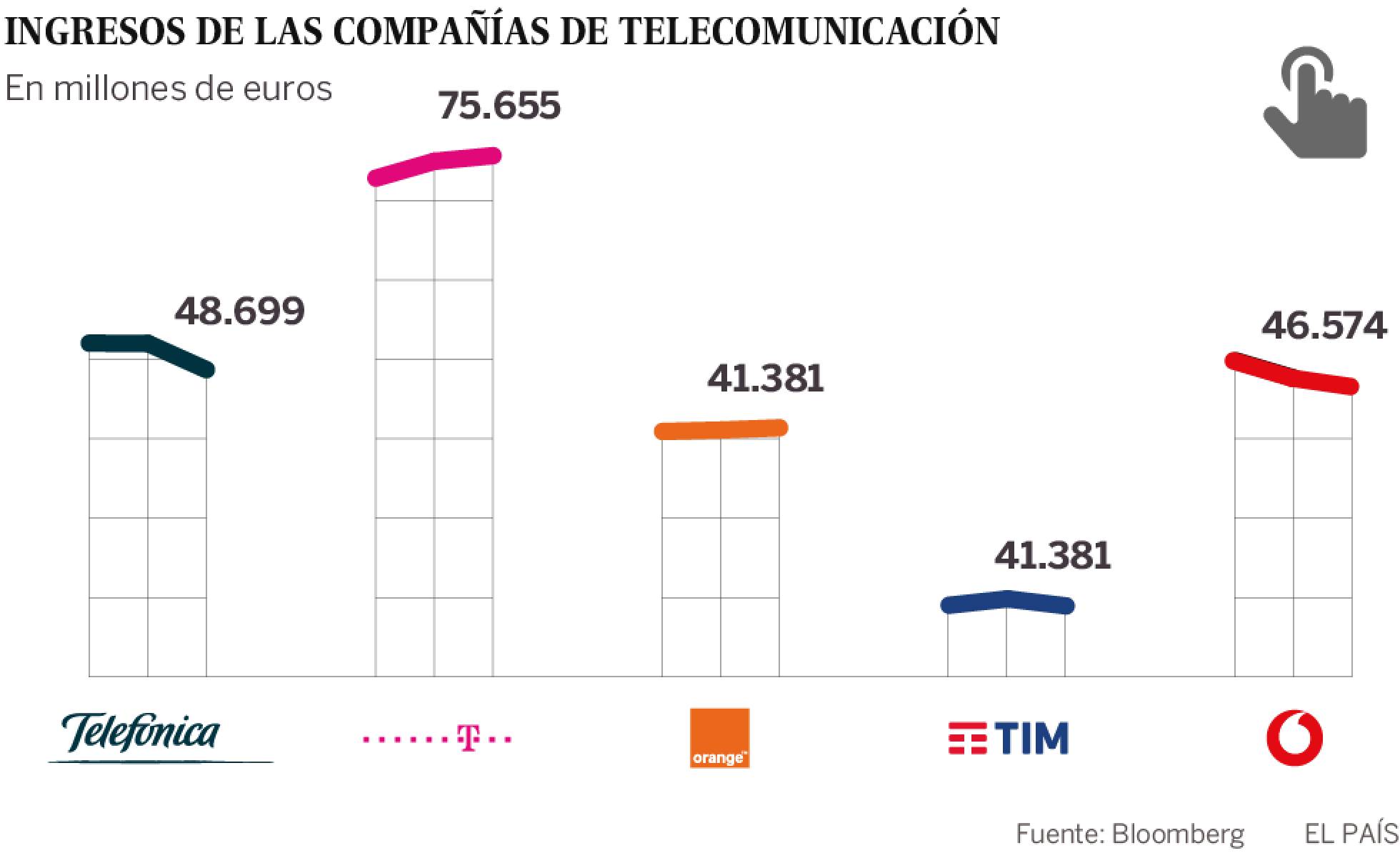

Los ingresos del sector de

tecnologías de la información (TIC) en Europa han retrocedido un 17% solo en

los últimos cinco años, pasando de los 444.000 a 369.000

millones de euros entre 2012 y 2017, mientras que la inversión en redes han

aumentado entre 2010 y 2017 ha aumentado desde los 33.700 a 50.300 millones de

euros al año. Un panorama completamente distinto al que viven las grandes

telefónicas en Estados Unidos, cuyos ingresos han crecido un 7% en el mismo

periodo, de 504.000 a 540.000 millones. Tanto estás como las asiáticas han

crecido también en valor en Bolsa en los últimos años., frente al desplome de

las europeas. Una política de

distribución de dividendos tan agresiva parece desaconsejable para un sector

con una regulación importante, una dura competencia y una incertidumbre sobre

el capex o inversión tan grande.

La capitalización de las

diez máximas telecos europeas se ha desplomado un 43% en los últimos años

(desde 2012 hasta octubre de 2018), mientras

que el valor de mercado de sus competidoras de EE UU ha aumentado un 71%, según

datos de Bloomberg. Esta situación debe obligar a los gobiernos

europeos de cada país a estudiar una solución al problema, ya que dichas compañías son

presas muy fáciles y apetecibles por otros competidores de fuera del

continente, pero además, con el agravante de ser compradas por una limosna.

Un ejemplo de esto último lo tenemos por ejemplo con la acción de Telefónica, desde

que el equipo gestor actual dirige la compañía, en los poco más de tres años que

lleva haciéndolo, la acción ha bajado desde los 9,3 euros a los 7,20 de euros

que ha cerrado hoy, es decir ha perdido un 22,59%. Estas compañías,

no hay que olvidar que han invertido

miles de millones de euros en infraestructuras que son estratégicas para los países

donde están implantadas. Una excesiva regulación de las autoridades europeas ha

generado una distorsión en dicho mercado que ha lastrado el crecimiento y desarrollo

de dichas operadoras. A esto hay que unir ciertas deficiencias en la gestión de

algunos responsables de las mismas, como por ejemplo con la compra de

contenido por unos precios difíciles de rentabilizar, como por ejemplo el fútbol

(4.000 millones de euros). Se impone actuar por la clase política sobre dichas

operadoras, segregando y salvaguardando dichas infraestructuras con el fin de

evitar que las mismas sean fuente de especulación por actores que no están interesadas

en las mismas, sino en el beneficio de dicha especulación. Un ejemplo

de esto último que digo lo estamos viendo en el Reino Unido, estos días con el

candidato Corbyn, plantea la nacionalización con respecto al sector eléctrico

y de gas. http://bit.ly/2HHgF7x

La capitalización bursátil

conjunta de las cinco mayores compañías tecnológicas (Apple, Google, Amazon, Microsoft

y Facebook) alcanza los 4,2 billones de dólares (3,7 billones de euros), frente

a los 220.000 millones de euros que valen en Bolsa la cuatro mayores operadoras

europeas (Deutsche Telekom, Vodafone, Orange y Telefónica). Las

operadoras además atesoran un endeudamiento de (160.000 millones de euros),

frente a esto, las tecnológicas norteamericanas no solo no deben nada sino que

tienen la astronómica caja de 500.000 millones de euros. Todo un reto

para la vieja Europa si quiere sobrevivir al nuevo cambio tecnológico que está

en marcha. Las redes que poseen dichas operadoras europeas son el elemento

clave y diferencial para el desarrollo de los nuevos negocios en la nueva

economía, sin embargo en este momento los cazadores de monos como los del principio del post…Están seriamente amenazando el tesoro de dichas operadoras.

Ya lo dijo Jakob Nielsen: “Internet es una economía basada en la atención donde la moneda de

cambio es el tiempo del usuario.”

No hay comentarios:

Publicar un comentario