Un emperador estaba por salir de su palacio para dar un paseo matutino, cuando, a las puertas del mismo, se encuentra con un mendigo.

Suponiendo el pedido de una limosna, le preguntó: - ¿Qué quieres?

El mendigo lo miró y le dijo: - Me preguntas de una manera... como si tu pudieras satisfacer mi deseo.

El emperador le respondió: - Por supuesto que puedo satisfacer tu deseo... ¿Cuál es?

Y el mendigo le dijo: - Piensa dos veces antes de prometer.

El emperador, comenzando a molestarse, insistió: - Te daré cualquier cosa que pidas. Soy una persona muy poderosa, y extremadamente rica... ¿qué puedes tú desear que yo no pueda darte?

El mendigo le dijo: - Es un deseo muy simple... ¿ves esta bolsa que llevo conmigo?... ¿puedes llenarla con algo valioso?

- Por supuesto - dijo el emperador.

Y Llamó a uno de sus servidores y le dijo: - Llena de dinero la bolsa de este hombre.

El servidor lo hizo... y el dinero, apenas ingresado a la bolsa, desapareció.

Echó más y más, y el mismo desaparecía al instante.

La bolsa del mendigo, por lo tanto, siempre estaba vacía.

El rumor de esta escena corrió rápidamente por toda la ciudad y entonces una gran multitud se reunió en el lugar, poniendo en juego el prestigio del emperador.

Entonces el emperador les dijo a sus servidores: - Estoy dispuesto a perder mi reino entero, pero este mendigo no se va a salir con la suya, ya que me dejará en ridículo frente al pueblo.

Diamantes, perlas, esmeraldas... uno a uno los tesoros del emperador iban ingresando en la bolsa, la cual no parecía tener fondo.

Todo lo que se colocaba en ella desaparecía inmediatamente.

Era el atardecer y habiendo quedado el emperador ya sin ninguna cosa que colocar en la bolsa del mendigo (habiendo llegado incluso a desprenderse de joyas que habían pertenecido a su familia por siglos), se tiró a los pies del mendigo y, admitiendo su derrota, le dijo: - Has ganado tú, pero antes que te vayas, satisface mi curiosidad: ¿cuál es el secreto de tu bolsa?

El mendigo le dijo: - ¿El secreto?... está simplemente hecha de deseos humanos.

El 3 de noviembre se publicaba en un diario norteamericano la siguiente noticia, “AT&T considers selling significant minority stake in DirecTV, AT&T Now and U-Verse pay-TV operations, sources say” (AT&T considera vender una participación minoritaria significativa en las operaciones de televisión de pago de DirecTV, AT&T Now y U-Verse, dicen las fuentes). https://cnb.cx/2JGOTx3 En la misma se afirma lo siguiente, “AT&T está considerando vender una participación minoritaria significativa en las operaciones de televisión de pago de DirecTV, AT&T Now y U-Verse. Las ofertas finales deben presentarse a principios de diciembre, según las fuentes. El fondo Apollo Management, entre otras firmas de capital privado, presentará ofertas finales en diciembre. El acuerdo podría valorar a DirecTV en menos de 15.000 millones de dólares después de que AT&T adquiriera DirecTV por 67.000 millones de dólares con deuda hace unos cinco años. AT&T está en conversaciones con firmas de capital privado, incluida Apollo Management, para vender una participación minoritaria significativa en sus negocios de televisión de pago DirecTV, AT&T Now y U-Verse en una transacción complicada que sacaría los activos heredados del balance general del operador inalámbrico. según fuentes familiarizadas con el tema. Según los términos del acuerdo propuesto, AT&T conservaría la propiedad económica mayoritaria de los negocios y mantendría la propiedad de la infraestructura de U-verse, incluidas las plantas y la fibra. El comprador controlaría las operaciones de distribución de televisión de pago y consolidaría el negocio en sus libros. El acuerdo podría incluir entre un 30% y un 49% de los negocios combinados de distribución de TV de pago, dijeron las personas, que solicitaron no ser identificadas porque las discusiones son privadas. Las ofertas finales deben presentarse a principios de diciembre, dijeron las personas. Si bien no se han determinado las valoraciones, un acuerdo puede valorar a DirecTV en menos de $ 15.000 millones de dólares, incluida la deuda, dijeron dos de las personas. AT&T adquirió DirecTV en 2015 por $ 67.000 millones de dólares de deuda. Un acuerdo no incluirá el negocio latinoamericano de DirecTV, dijeron las fuentes. AT&T terminó el tercer trimestre con alrededor de 17 millones de suscriptores de TV heredados (DirecTV y U-verse combinados), un 16% menos de clientes que el año anterior. Los clientes de AT&T Now cayeron un 40% a 683.000.

Fuente: AT&T

AT&T ha estado bajo presión de inversores, incluido el fondo de cobertura activista Elliott Management de Paul Singer, para desinvertir activos después de adquirir DirecTV y luego gastar más de $ 100.000 millones de dólares en Time Warner. La estructura del acuerdo propuesta le daría a AT&T efectivo para pagar la deuda mientras se mantiene el cheque de capital lo suficientemente bajo para que un fondo, como Apollo, ejecute el acuerdo en sí, dijeron dos de las personas. AT&T se ha alejado de la televisión de pago heredada desde que adquirió DirecTV, centrándose en su lugar en agregar suscriptores de transmisión HBO Max. El proveedor de televisión por satélite ha perdido millones de suscriptores en los últimos años debido a que los clientes han huido a las empresas de cable que también ofrecen banda ancha de alta velocidad o han cancelado la televisión tradicional en paquetes por completo. "AT&T está tratando de hacer algo muy difícil", escribió Craig Moffett, analista de telecomunicaciones de MoffettNathanson, en una nota a los clientes después de las ganancias del tercer trimestre de AT&T. “Tienen que administrar una cartera de negocios en declive reduciendo sus costes, sin perjudicar demasiado sus perspectivas de generación de efectivo, y al mismo tiempo encontrar una manera de mantener un dividendo, pagar la deuda lo suficiente para aplacar a las agencias de calificación y, al mismo tiempo, , inviertan en las pocas áreas de crecimiento que tienen que valen la pena (inalámbrica, HBO Max y banda ancha basada en fibra)". Los portavoces de AT&T y Apollo declinaron hacer comentarios.

Fuente: AT&T

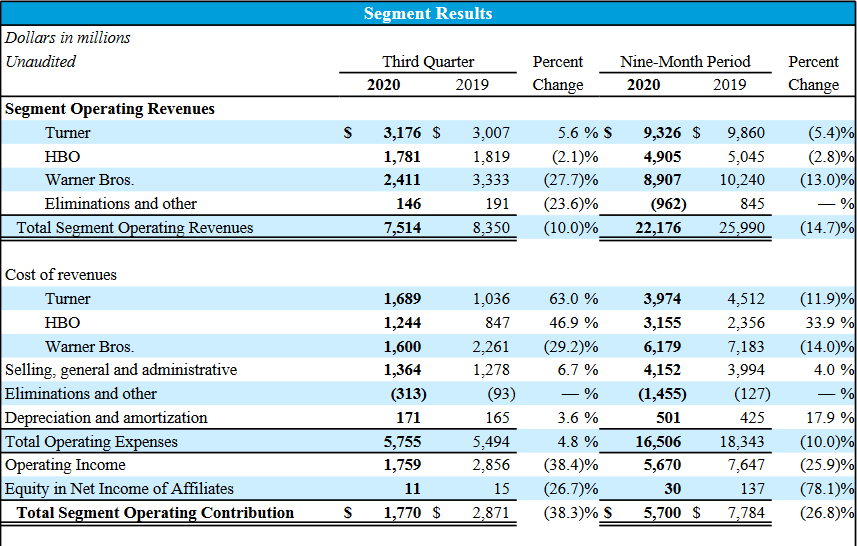

El negocio de la televisión al que con mucho entusiasmo se sumaron todas las telecos incumbentes como Telefónica en prácticamente todo el mundo, está demostrando ser un negocio con muchas aristas que empieza a pasar las correspondiente factura por lo que nos muestra la noticia. La mayor operadora de telecomunicaciones del mundo, con el mayor grupo multimedia ha tenido que rendirse a la evidencia de sus métricas, en los dos últimos años, desde el tercer trimestre del año 2018 al tercer trimestre del año 2020, sus ingresos del negocio de entretenimiento han caído de 11.589 millones de $ a 10.053 millones de $ (-1.536 millones de $). Caen los ingresos en todos sus negocios en el segmento de televisión o entretenimiento como el cine, tales como HBO, Turner o Warner Bros. A toda esta situación se une un hecho que es una espada de Damocles sobre el equipo directivo actual, es la entrada del fondo Elliott Management en el capital de la operadora. El 9 de septiembre del año 2019 llegó una carta a la sede de AT&T en Dallas (Texas) que, probablemente, hizo enrojecer a su consejero delegado, Randall L. Stephenson. El remitente era Elliott Management, el fondo activista que acababa de aflorar una participación de 3.200 millones de dólares (2.900 millones de euros) en la mayor teleco de Estados Unidos, equivalente al 1,2% de su capital. En la carta, señala lo que Elliot considera errores estratégicos de AT&T y el incumplimiento de promesas de valor para los accionistas, pero, sobre todo, propone un plan con un objetivo claro: elevar un 60% el valor de la compañía en 2021, hasta 60 dólares por acción o 440.000 millones de dólares de capitalización bursátil https://bit.ly/3m1Da9a Desde la entrada de dicho fondo especulativo en el capital de la operadora estadounidense, el cual estuvo explorando la posible entrada en Telefónica, ha tensado la cuerda con el consejo forzando a una estrategia de venta de activos con el fin de revitalizar el valor de la acción. El mismo desde su llegada ha criticado la estrategia de fusiones y adquisiciones que ha llevado a cabo la compañía abogando por la venta como forma de desapalancarse. El fondo explicó que ha realizado esta inversión porque AT&T muestra una "combinación única" de bajo rendimiento "histórico", valoración "deprimida", activos "bien posicionados" y un camino "claro" para generar valor a los accionistas. El fondo de inversión ha ideado un "plan" que podría llevar la cotización de las acciones de AT&T a superar los 60 dólares, lo que implica un alza de cerca del 65% en comparación con el precio al que cerraron los títulos desde su entrada. Entre los activos a vender, el fondo ha indicado que se encuentran el negocio de seguridad para el hogar, las cadenas de televisión deportivas regionales, el grupo CME, que opera canales de televisión en República Checa, Rumanía, Bulgaria, Eslovaquia y Eslovenia; o el negocio de televisión de pago en Latinoamérica, aglutinado en la filial Vrio. De momento desde que ha llegado dicho fondo, ya empezado a cobrarse su tributo con la salida del presidente de la operadora que estaba al frente cuando compró dicha participación, Randall L. Stephenson. La salida de dicho CEO ha sido el pago por las adquisiciones que se conformaron con un elemento depresor del valor de la acción.

En Europa el fondo Elliott, tuvo a las operadoras incumbentes como Telefónica o Telecom Italia en el punto de mira el sector de telecomunicaciones. El fondo llegó a plantearse la entrada en Telefónica, plan que se suspendió ante la oposición de los accionistas dominicales como La Caixa y el Gobierno http://bit.ly/2UqLt4k Este movimiento cuadraría dentro de la estrategia de Elliott de comprar participaciones minoritarias en entidades con potencial, pero infravaloradas en bolsa. El gigante de la inversión desembarcó en 1999 en la operadora italiana Telecom Italia (TIM), por cuya estrategia mantuvo una pugna con Vivendi. La beligerancia de Elliott, aliado con el Gobierno populista italiano, provocó la salida del consejero delegado del grupo, Amos Genish, afín a Vivendi, y el nombramiento de Luigi Gubitosi en noviembre de 2018 https://bit.ly/3n3JbUi Sin embargo después de una intensa lucha dentro del seno del Consejo con su principal accionista, Vivendi, el fondo Elliott redujo su participación al 6,97% Telecom Italia. El accionista mayoritario del operador mayoritario italiano es el grupo francés Vivendi, que controla el 23,94 % del capital.

El 19 de noviembre se publicó en un diario digital la siguiente noticia, “ Telefónica estudia la venta, o salida a bolsa, de Infra, Hispanoamérica e, incluso, Movistar+” http://bit.ly/2UqLt4k En la misma ya se hacía referencia a que el actual equipo directivo incluso se estarían planteando la venta de su división de TV, según el diario, “Lo cierto es que los números no acaban de salir, entre otras razones porque el canal #0 es una ruina y la producción de series y películas da para lo que da y, además, es carísima. Pretendientes no faltan para hacerse con la tele -Jaume Roures, por ejemplo-, otra cosa es el dinero que ofrezcan. En cualquier caso, no descarten que Telefónica se quede únicamente como gestor de derechos de retransmisión, por ejemplo, del fútbol, y venda todo lo demás al Netflix de turno”. Las métricas de la TV de Telefónica son para subirse por la pared si tenemos en cuenta la cifra de inversión que se realizan en contenidos. De los datos publicados, se conoce que los derechos del futbol tienen un coste de unos 1.000 millones de euros al año. Desde el 31/3/2019 donde contaba con 4.094.800 suscriptores al 30/09/2020 que había 4.004.300 suscriptores, el crecimiento en el número de suscriptores no solo ha sido nulo sino que ha perdido 90.500 accesos de TV https://bit.ly/2KjzZMN En febrero de este año se publicó una noticia que refleja claramente la situación que atraviesa la operadora, la misma se titulaba de la siguiente forma, “La ruina de Telefónica con Movistar+: Invierte 1.500 millones de euros anuales para conseguir #0 abonados”, en la misma se dice lo siguiente, “En total José María Álvarez-Pallete se gasta casi 1.500 millones de euros anuales extra en televisión, limados por las ventas de la Liga y Champions a terceros. Y los abonados que ha ganado Movistar en 2019 fueron... cero. Si como el nombre de su canal estrella #0. La plataforma de Telefónica en 2019 sumó 4.074.000 abonados, 17.000 menos que en 2018 según Digimedios. Es cierto que Movistar contaba con 3,6 millones de abonados en 2015 en televisión de pago, pero el hecho de no crecer en 2019, cuando 2020 puede estar marcado por el aterrizaje de las plataformas de Apple y Disney en España, es muy mal presagio. Y más aún si se tiene en cuenta que el lanzamiento de Lite ha provocado que algunos abonados de Movistar, hartos de unas facturas sobredimensionadas, se hayan pasado a la joven OTT en la que se ve 'La Resistencia' y las series por ocho euros mensuales” https://bit.ly/2JZ9yfD Lo curioso de esta situación es que ante la ruina de este negocio televisivo, el 2 de diciembre se publicaba en prensa española la indignación que había en las principales operadoras por los 2.071 millones de euros que tendrán que pagar por la adquisición de las licencias de 5G en la frecuencia de 700 MHz para los próximos 20 años de duración para la prestación de dicho servicio. En la noticia que se publicó se habla de afán recaudatorio por parte del Gobierno por algún presidente de operadora española, cuando por ejemplo en Alemania e Italia dichas subastas superaron los 6.000 millones de euros https://bit.ly/33Ft6MW

Fuente: Telefónica

Para concluir el post, se puede afirmar que la carencia de masa crítica de suscriptores por parte de las compañías de telecomunicaciones en su negocio televisivo, ha hecho que terminaran como la anécdota del principio del emperador. Han invertido miles de millones como es el caso de AT&T y Telefónica y sin embargo el paso del tiempo ha rubricado que dicho negocio es un completo fracaso, motivo… “El interés de las operadoras y de los equipos directivos que trazaron dicha estrategia no coincide con los deseos de los clientes.

Ya lo dijo Voltaire: “Sólo es inmensamente rico aquel que sabe limitar sus deseos”.

No hay comentarios:

Publicar un comentario