La

Comisión Nacional de Mercados y Competencia (CNMC), ha publicado el informe

referido al cumplimiento de la obligación de financiar obra audiovisual europea

en el ejercicio 2016, por parte de los prestadores del servicio de comunicación

audiovisual televisiva.

Los

prestadores del servicio de comunicación audiovisual a nivel nacional han

invertido a lo largo de 2016 un total de 269,12 millones de euros en producción

audiovisual europea, lo que supone un aumento del 49,56% con respecto al

ejercicio anterior (179,93 millones de euros).

Este

significativo aumento de la inversión conjunta se debe en buena parte al

aumento de la inversión en series en el presente ejercicio. Así, durante el

2016 la inversión en series en lenguas españolas ha aumentado en un 188,17%.

El prestador que mayor inversión ha realizado ha sido

Atresmedia con 101,98 millones de euros (78,9 de ellos en series), seguido de

Mediaset con 42,29 millones de euros y RTVE con 41,28 millones de euros.

Por

tipo de obra, el principal destino de la inversión realizada en 2016 ha sido en

series españolas por

importe de 155,14 millones de euros, un 188,17% más que en el año

anterior. La financiación computada en cine ha sido de 75,62 millones de euros, superando

la realizada en 2015, que fue de 70 millones de euros e invirtiendo la

tendencia decreciente en los cuatro ejercicios anteriores.

La

inversión en obra europea de las televisiones autonómicas asciende a 53,64

millones de euros, lo que supone un incremento un incremento del 142,84%

respecto al año anterior.

Las mayores inversiones han

sido llevadas a cabo por Radio Televisión de Galicia, seguida de

Canal Sur TV, Corporació Catalana de Mitjans Audiovisuals SA y Euskaltel

Telebista.

La

Ley

General de la Comunicación Audiovisual (LGCA) obliga a los prestadores

del servicio de comunicación audiovisual o a los operadores de

telecomunicaciones que también difundan canales de televisión, a destinar el 5% de

sus ingresos de explotación a financiar obras audiovisuales europeas: películas

para el cine y la televisión, series, documentales y películas y series de

animación. En el caso de que la empresa sea de titularidad pública, este

porcentaje aumenta hasta el 6%.

El

60% de la financiación debe destinarse a la producción de películas de cine y,

a su vez, el 60% de dicho porcentaje a obras en alguna de las lenguas

cooficiales de España. En el caso de que la empresa sea de titularidad pública,

estos porcentajes se sitúan en el 75% y 60% respectivamente.

La CNMC es la responsable de

controlar el cumplimiento anual de esta obligación para los prestadores de

servicios de comunicación audiovisual televisiva de ámbito nacional. Los

gobiernos de las Comunidades Autónomas efectúan el mismo control para los

prestadores de servicio de comunicación audiovisual televisiva que operan en su

respectivo ámbito autonómico

RESUMEN

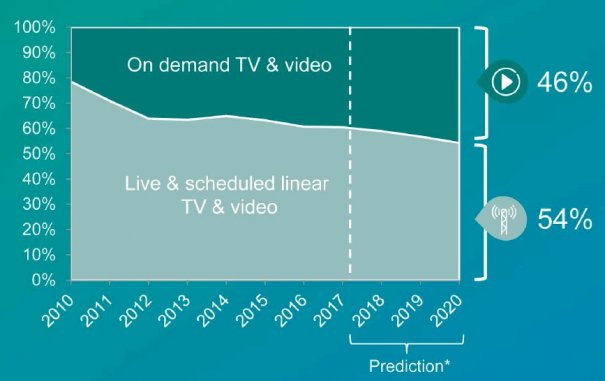

El medio audiovisual está evolucionando a gran velocidad en todo el

mundo y en España no iba a ser una excepción. En concreto el avance tecnológico

ha tomado un ritmo vertiginoso en los últimos dos años y medio, a raíz de la

entrada de plataformas online

internacionales como Netflix, en octubre de 2015; Amazon

Prime Video, en diciembre de ese año; y HBO, en noviembre de

2016. Por ello y a la vista de "la creciente convergencia entre la televisión

y los servicios distribuidos a través de internet", los

reguladores europeos pretenden obligar a

las plataformas online a

"reservar en sus catálogos al menos un 20%

a las obras europeas". Si bien la Comisión Europea fijaba ese mínimo, el Consejo

ya aboga por elevarlo hasta cotas como la del 30%. Esa cantidad mínima es

precisamente la que ya está reglada en España, pero las plataformas

online no tienen por qué

alcanzarla, al no tener sede en el territorio. Europa les obligaría con esta

modificación normativa, que luego se transpondría a la ley de cada país.

Además, la propuesta de la Directiva proyecta que los estados puedan "imponer

contribuciones financieras" a

las nuevas plataformas, como ya se aplican a las cadenas tradicionales. En

España las privadas deben dedicar como mínimo un 5% de sus ingresos a

producir obra firmada en el continente. Esta situación era contestada

por la patronal Uteca (Unión de televisiones

comerciales en abierto), bien como empresas particulares. Alejandro

Echevarría pedía, como presidente de Uteca, "igualdad

de trato para todas las formas de distribución".

A los OTT´s esta normativa de

inversión en contenido europeo no parece que vaya a ser un grave impedimento

para dichos players, ya que algunos OTT´s superan con creces dicha inversión en

producción dentro del mercado europeo, por ejemplo Netflix ya ha invertido unos

1.750

millones de dólares desde el año 2012 en el continente europeo. Con

ello han lanzado más de 90 series en diferentes países, por ejemplo: Dark

en Alemania, Suburra en Italia, The Crown en

el Reino Unido, Marsella en Francia o Las

chicas del cable en España. Los OTT´s en España han copado una

masa de clientes muy importante, según las últimas cifras disponibles pertenecientes

al primer trimestre del 2018, Netflix tiene en España unos 2,2

millones de espectadores. Hablamos

de personas que ven la plataforma, una cifra diferente a la de cuentas activas

(una cuenta puede tener hasta cuatro usuarios), que incluye además algunas

altas que se hacen desde el extranjero y cuentas que disfrutan de un mes de

prueba. Bajo esta misma regla, HBO tendría

entre 500.000

y 600.000 espectadores y Prime Video, la plataforma de Amazon,

300.000 seguidores. En el caso de Prime Video, nos referimos a

usuarios que ven la plataforma tras activar su cuenta de vídeo. La televisión de

pago en España ha alcanzado cotas de usuarios que le permiten ya casi codearse

con las televisiones en abierto. Según las últimas cifras proporcionadas por la

Comisión

Nacional del Mercado y la Competencia (CNMC) del cuarto trimestre del

2017, existían 6,6

millones de abonados, con un crecimiento de 400.000 usuarios en un

año. En

este reparto, Movistar se queda con 3.846.172 abonados, Vodafone llega a los

1.396.206 y Orange se sitúa en 605.690. Estas cifras que recoge el regulador

indican que España tiene una penetración del 39%, todavía muy lejos del 60% que

tienen los países de nuestro entorno.

Predicción para el mercado español

Sin embargo, hay que decir

que los niveles de inversión en el modelo audiovisual son completamente asimétricos

entre los operadores de telecomunicaciones y los OTT´s, un ejemplo lo tenemos

en el mercado español con Movistar. La

operadora está

haciendo una apuesta importante en cuanto a la creación de un canal con contenido

propio, para lo cual están invirtiendo más de 70 millones de euros sólo en la producción

de series de ficción. El fin último es resistir el empuje de las

plataformas de video bajo demanda (VoD) de los OTT´S, sin

embargo es más que probable que no tardando mucho tiempo dichos operadores tengan

que llegar a acuerdos con los OTT´s e integrar su oferta ya que la generación de

producción entre ambos contendientes en el mercado audiovisual es completamente

desigual. Los 70 millones de Movistar palidecen en

comparación con los 8.000 millones de dólares que ha anunciado Netflix, los

6.000 millones de HBO y los casi 5.000 millones de Amazon para este 2018.

https://bit.ly/2K7R3Qy

Ya lo dijo Richard Graves: “La televisión es un medio poderoso cuya agenda antes la creaban los periódicos. Los periódicos están en crisis. Ahora tú puedes crear la agenda para la televisión usando los blogs, You Tube, Factbook y nuevos medios”.

Internet está

abriendo nuevos nichos de oportunidades en el sector audiovisual como la publicidad programática en vídeo, el

placement y el branded content/branded entertainment, esta situación está

generando un terremoto en el sector publicitario. El futuro sin duda girará en

torno al vídeo, con redes ultra rápidas sobre las que discurrirán los contenidos

premium de las diferentes

plataformas, como por ejemplo Youtube red y Facebook watch o el

lanzamiento de un Apple Studio. El mundo de la televisión lineal en abierto en España

no

puede permanecer impasible, ya que empiezan a acusar el golpe en sus cuentas debido

a la amplia variedad que existe en el mercado audiovisual. Han sido las más rentables de Europa durante

la última década, sin embargo para las futuras generaciones,

(millenial),

presentan contenidos poco atractivos,

por lo que ya no son una opción a futuro. Todas ellas,

comienzan a hacer experimentos con sus pequeñas plataformas propias (Flooxer-

Atresmedia, Mtmad-Mediaset) e incluso la televisión pública presenta un

meritorio proyecto, la plataforma Playz, para intentar luchar por la

atención del espectador joven. Saben que se juegan su futuro, quizá a cinco o

diez años vista. Por lo tanto, el futuro se presenta tremendamente

complejo para el sector con muchos formatos y oferentes, donde los contenidos, la experiencia del usuario y el

coste de dichos servicios serán la piedra angular sobre la que girara el sector

audiovisual en los próximos años.

Ya lo dijo Richard Graves: “La televisión es un medio poderoso cuya agenda antes la creaban los periódicos. Los periódicos están en crisis. Ahora tú puedes crear la agenda para la televisión usando los blogs, You Tube, Factbook y nuevos medios”.

No hay comentarios:

Publicar un comentario