La Comisión Nacional del Mercado y

la Competencia (CNMC) acaba de publicar los datos sobre la facturación

minorista en el sector de las telecomunicaciones durante el año 2018. Las

conexiones activas de fibra hasta el hogar sumaron 2 millones en un año hasta alcanzar

la cifra de 8,6 millones. Las líneas de banda ancha fija con velocidad igual o

superior a 30 Mbps suben y representaron el 74% del parque total. Los accesos

instalados de fibra óptica crecieron al ritmo de un 22%. El último trimestre

del año cerró con unos ingresos minoristas en el sector de las

telecomunicaciones de 6.428 millones de euros, un 0,5% menos que en el año

anterior, según los datos estadísticos de la CNMC. Los servicios de

banda ancha móvil crecieron compensando las caídas de otros servicios.

Ingresos por servicios

finales 4T 2018 y tasa de variación interanual (millones de € y porcentaje)

Fuente:CNMC

Los tres principales

operadores de telecomunicaciones coparon en este trimestre el 77% de los

ingresos minoristas del sector, porcentaje algo inferior al del mismo periodo

de 2017.

Cuotas de mercado por

ingresos minoristas

El grupo Masmóvil aumentó

sus ingresos minoristas un 18,5% en tasa interanual y representó el 6% del

total. Movistar, por su parte, facturó un 1% más interanualmente, lo que hizo

que su cuota subiera hasta el 42%, mientras que Vodafone y Orange redujeron sus

ingresos procedentes de cliente final y también sus cuotas de mercado.

Ingresos minoristas por

operador 4T 2018 (porcentaje)

Fuente:CNMC

El total de accesos

instalados NGA o de acceso a redes de nueva generación, que permiten

disfrutar de conexiones de muy alta velocidad, continuó creciendo este

trimestre. Así, el despliegue rozó los 56 millones de accesos, un 16,8% más que

hace un año. Los únicos accesos que crecieron fueron los correspondientes a

fibra hasta el hogar (FTTH), con 45 millones de accesos desplegados frente a

los 37 millones de diciembre de 2017. Los accesos NGA sobre los que se

presta algún servicio (conexiones que ya están activas) supusieron 11,5

millones, un 17,6% más que hace un año. Los que más crecieron fueron los de

fibra hasta el hogar, que sumaron 2 millones de accesos nuevos en un año hasta

alcanzar la cifra de 8,6 millones.

Evolución de accesos NGA (millones)

Fuente:CNMC

A finales del año pasado,

casi 3 de cada 4 líneas de banda ancha fija tenían una velocidad contratada de

30 Mbps o más. Esta cifra representa 1,7 millones más que en diciembre de 2017.

Porcentaje de líneas de

banda ancha fija con velocidad de 30 Mbps o superior / total líneas de banda

ancha fija

Fuente:CNMC

En concreto, de estos 11,1

millones de líneas con una velocidad superior o igual a 30 Mbps, el 79,3% tenía

una velocidad contratada de 100 Mbps o más.

Líneas de banda ancha fija

con 30 Mbps o más por rango de velocidad (millones)

Fuente:CNMC

En diciembre de 2018, el

88,6% de las líneas de banda ancha fija pertenecían a los tres principales

operadores, 2,9 puntos porcentuales menos que hace un año.

Cuotas de mercado por

líneas de banda ancha fija

Fuente: CNMC

En diciembre de 2018, el

total de paquetes cuádruples y quíntuples alcanzó los 12,2 millones. Los

quíntuples fueron los que más crecieron a lo largo del año, con 449 mil altas

netas frente a las 103 mil del cuádruple. El parque de abonados de televisión de pago

subió un 3,2% en tasa interanual hasta los 6,8 millones de abonados. La

televisión con tecnología IP se consolida como la mayoritaria, con 4,6 millones

de abonados. En el último año esta tecnología sumó 564

mil abonados, en contraposición a los descensos registrados por satélite y

cable.

Evolución de los abonados

de TV de pago (millones)

Fuente: CNMC

RESUMEN

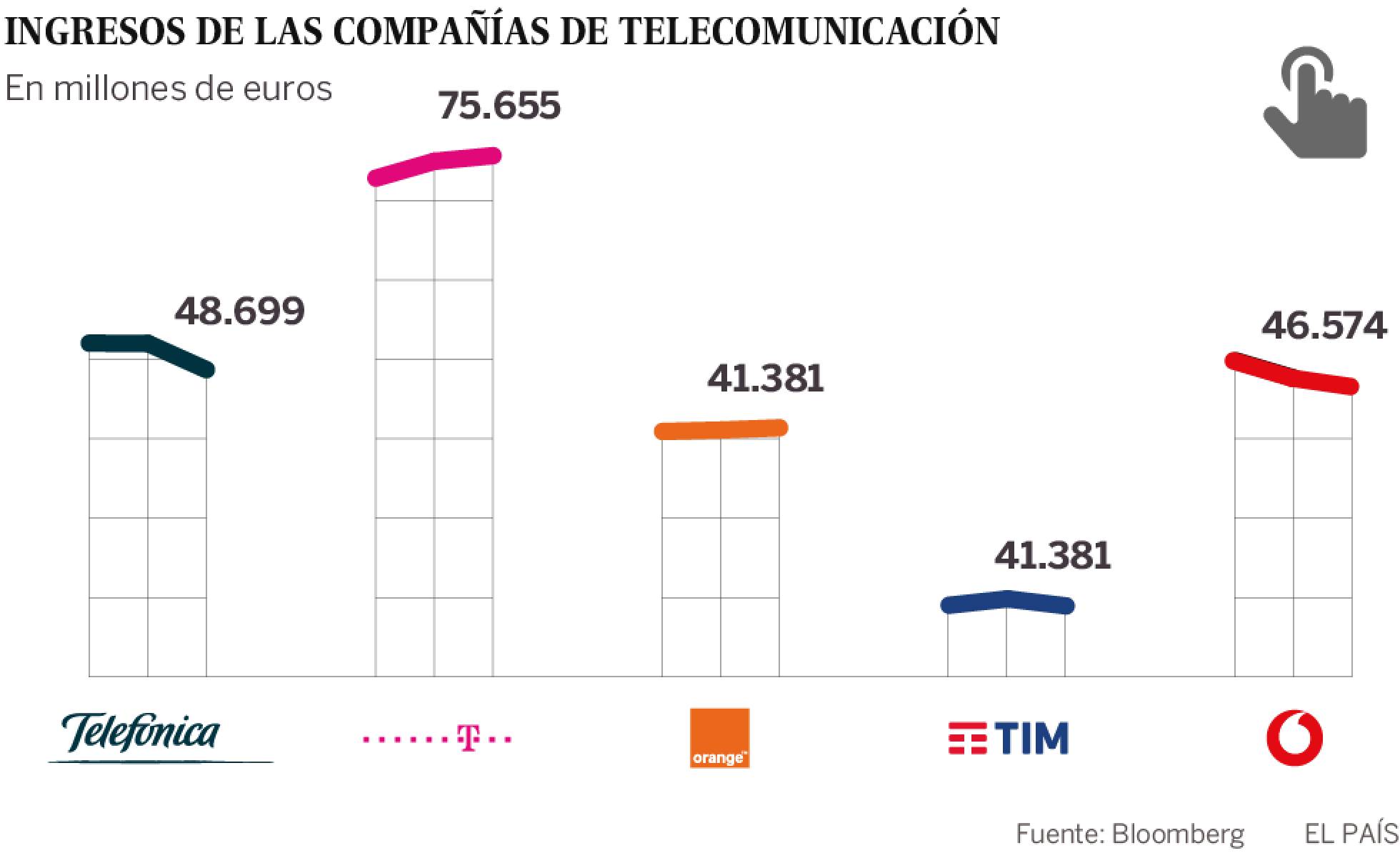

Las telefónicas europeas y

por ende las españolas, son incapaces de rentabilizar la nueva era industrial a

la que dan soporte con sus redes, acosadas por factores como son la deuda y la regulación.

Expertos

en el mercado de telecos, bancos de inversión, consultoras y los propios

gestores de las operadoras han venido vendiendo durante más de dos décadas el

mantra de que las telecos tenían por delante un crecimiento exponencial

imparable como cimiento indispensable de la revolución tecnológica. La

Internet de las Cosas (IoT), el Big Data, la Inteligencia Artificial, servicios

en la nube (cloud), los smartphones o el Blockchain precisan unas redes

tanto fijas de móviles cada vez más potentes y veloces, capaces de procesar

millones de datos en milisegundos. Para cubrir esas funciones y servicios, los

operadores como Telefónica, Vodafone, Orange o Deutsche Telekom han disparado

sus inversiones. Sin embargo ese esfuerzo ha sido baldío en cuanto a la

rentabilidad. Así la capitalización de las diez máximas telecos

europeas se ha desplomado un 43% en los últimos años (desde 2012 hasta octubre

de 2018), mientras que el valor de mercado de sus competidoras de Estados Unidos ha

aumentado un 71%, según

datos de Bloomberg.

Los ingresos del sector de

tecnologías de la información (TIC) en Europa han retrocedido un 17% solo en

los últimos cinco años, pasando de los 444.000 a 369.000 millones de euros

entre 2012 y 2017, mientras que la inversión en redes han aumentado entre 2010

y 2017 de 33.700 a 50.300 millones al año. Un panorama completamente distinto

al que viven las grandes telefónicas en Estados Unidos, cuyos ingresos han

crecido un 7% en el mismo periodo, de 504.000 a 540.000 millones.

Tanto estás como las asiáticas han crecido también en valor en Bolsa en los

últimos años., frente al desplome de las europeas. Así la capitalización de las diez

máximas telecos europeas se ha desplomado un 43% en los últimos años (desde

2012 hasta octubre de 2018), mientras que el valor de mercado de sus

competidoras de EE UU ha aumentado un 71%, según datos de Bloomberg.

La

atomización de operadoras que existe en Europa, 450 operadoras, 1 por millón de

personas, frente al número que existe en Estados Unidos, 4 operadoras que serán

3 o China donde existen 3, es un factor determinante para la situación en que

se encuentran dichas operadoras europeas. Esta regulación perversa, ha

impactado en las cuentas de dichas operadoras ya que los ratios de Capex

o inversión que se necesitan para el desarrollo de

dichas infraestructuras, no tienen retorno para las operadoras, aumentando su

endeudamiento y dificultando la supervivencia de dichas compañías.

Otra cuestión que está

impactando en las cuentas de las compañías es la paquetización de los

servicios. Como dije, la regulación europea está dando lugar a

compartir las infraestructuras, esto ha generado multitud de operadoras móviles

virtuales (OMV), que alquilaban la infraestructura a las tres grandes

(Telefónica, Orange y Vodafone) y, debido a su escasa estructura de costes,

permitían ofrecer tarifas muy agresivas. El movimiento primero fue que

las compañías con red adquirieron a las OMV más exitosas como hizo Orange con Symio

y Jazztel; Vodafone con Ono o MásMóvil con PepePhone. La

consecuencia ha sido que el ingreso medio por cliente se ha desplomado, sobre

todo en el caso del público joven y las nuevas familias. Estas firmas ofrecen

paquetes con fibra y llamadas ilimitadas en el móvil desde 35 euros. La

paquetización de servicios alcanza ya los 12 millones de abonados. Vodafone ha

sido el único operador que ha reconocido dicha situación, para justificar el

último (ERE) daba como una de las causas la necesidad de reducir costes "debido

a la caída de ingresos y beneficios (Ebitda) por la continua reducción de

precios ya que los clientes se decantan por los nuevos paquetes de servicios de

bajo coste". Las telecomunicaciones son, con diferencia, el sector más

deflacionario. Las estadísticas son demoledoras. Los ingresos totales del

sector (mayoristas y minoristas) en 2008 fueron de 42.807 millones de euros,

mientras que en 2018, se situaron en 34.043 millones, es decir, un 20% menos,

según los últimos datos de la Comisión Nacional de los Mercados y la

Competencia (CNMC). Si se toma el Índice de Precios al Consumo (IPC)

del sector que elabora el Instituto Nacional de Estadística el

panorama es devastador. Desde el año 2007 que se elabora el índice hasta 2017, solo

ha habido un trimestre (primer trimestre de 2009) con una variación interanual

positiva. En los 43 trimestres restantes han caído los precios. Sin

embargo este sector de las telecos contrasta en resultados por ejemplo con el

sector eléctrico, en el que el recibo de la luz de un consumidor medio ha subido un

59% desde 2008 a 2018, según datos de Eurostat.

Sin embargo este desplome

de ingresos contrasta con un aumento considerable de líneas, el

número de líneas móviles ha pasado de 48,4 millones en 2008 a 54 millones, diez

años después. Y las conexiones de banda ancha, de 8,4 millones en 2008 a 15

millones a finales del año pasado, de las que más de 8 millones son

de fibra óptica. Es decir, que las compañías son incapaces de hacer más caja pese a

tener muchos más clientes y ofrecer mejores prestaciones. Por otro lado la fiscalidad también está

dañando a las compañías que operan en este sector, un estudio de Vodafone

sostiene que la contribución fiscal en España es la segunda más importante de

Europa, la proporción que representan respecto a los ingresos brutos suponen el

doble de lo que se paga por ejemplo en el Reino Unido.

Salvo que determinadas

condiciones cambien, bien sean fiscales o regulatorias, las operadoras europeas están

condenadas a atravesar un largo desierto… Por esta razón el futuro de dicho sector, no es muy prometedor.

Ya lo dijo John Maynard Keynes: “El mercado puede permanecer irracional más

tiempo del que usted puede permanecer solvente”.

No hay comentarios:

Publicar un comentario